Share This Article

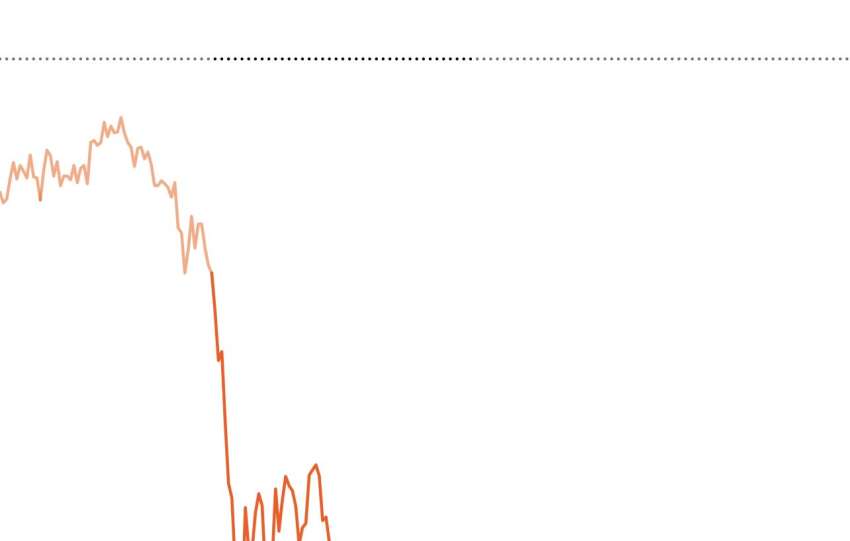

La dette totale des cartes de crédit américaines s’élève à 1,209 trillion de dollars au deuxième trimestre 2025 (selon le rapport de Federal Reserve Bank of New York), et la part actuelle de la dette de cartes de crédit en retard de paiement atteint des niveaux observés lors de la crise financière mondiale de 2008, et la part des personnes en retard de paiement a dépassé les niveaux de cette époque.

La dette a dépassé le pic de 870 milliards de dollars atteint lors de la crise financière de 2008, et les défauts de paiement de cartes de crédit aux États-Unis ont atteint leur plus haut niveau depuis le crash financier de 2008 pendant les neuf premiers mois de 2024.

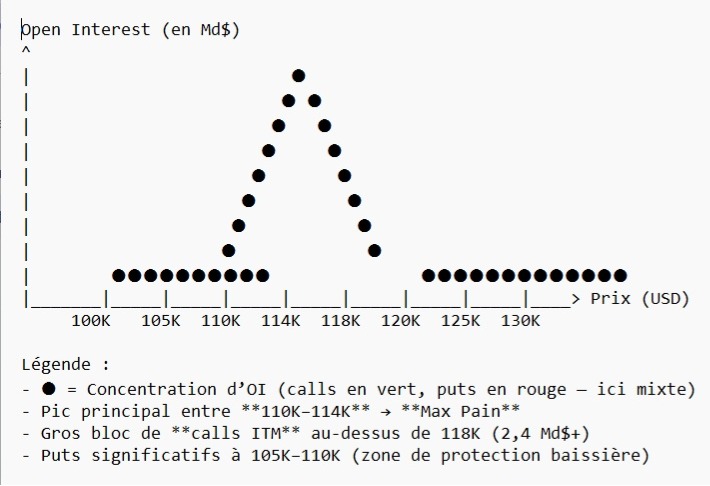

Comment les deux années, 2008 et 2025, se comparent-elles en termes d’évolution ?

| Indicateur | 2008 (crise des subprimes) | 2025 (contexte actuel) |

|---|---|---|

| Taux d’intérêt directeurs | En baisse rapide (Fed réagissait) | Taux élevés (4,00%-4,25%) depuis 2023 |

| Chômage | En forte hausse (atteint 10%) | Bas (~4,3%) mais légère hausse récente |

| Immobilier | Bulle et défauts massifs | Marché tendu, prix élevés, peu de défauts |

| Épargne des ménages | Faible, mais pas encore épuisée | Taux d’épargne à 4,4% (vs 6,5% en 2021) |

| Inflation | Modérée | Redescendue (~2,% en septembre 2025) |

| Dette étudiante / auto | Moins élevée | Aussi en hausse record |

Dans le contexte de crise systémique déjà en cours en 2008 (secteur immobilier, hausse du chômage, banques insolvables), la dette liée aux cartes de crédit a connu une flambée. En 2025, l’augmentation de la dette revolving reflète davantage une inflation persistante et un resserrement monétaire qu’un effondrement économique imminent.

Certains économistes suggèrent qu’une augmentation de la dépendance aux cartes de crédit peut être un signe qu’une récession approche. Cependant, les économistes dans l’enquête d’indicateurs économiques de Bankrate évaluent les chances d’une récession dans la prochaine année à 35 %.

Nuances importantes

C’est surprenant, étant donné que le marché du travail est significativement plus fort qu’il ne l’était durant la crise financière et bien que la dette de cartes de crédit pour mai 2025 ait techniquement établi un record, elle ne représente en réalité qu’une hausse de 0,3 % par rapport à l’année dernière ajustée pour l’inflation.

Est-ce véritablement un indicateur avancé de récession ?

1/ Oui, partiellement, mais pas de manière isolée. L’endettement par carte de crédit est un signe de tension pour les ménages aux revenus modestes ou moyens. Les ménages ont recours au crédit pour consommer, car leurs revenus réels stagnent en raison de l’inflation persistante (logement, nourriture, assurances). Les taux d’intérêt des cartes de crédit excèdent 22% APR, exacerbant le cycle de l’endettement et de la consommation. De plus, les défaillances de paiement sur les cartes de crédit ont augmenté de plus de 25% d’une année à l’autre (TransUnion, T1 2025). Donc, tout cela prévoit un ralentissement de la consommation, qui constitue 70% du PIB des États-Unis.

2/ Non, cela ne suffit pas à lui seul pour anticiper une récession. Les signes plus fiables d’une récession comprennent (i) l’inversion de la courbe des taux (10Y-3M toujours partiellement inversée), (ii) l’ISM Manufacturing < 50 (à 48,7 en avril 2025 → contraction), (iii) l’augmentation continue des demandes d’indemnisation chômage hebdomadaires (à suivre de près) et (iv) la diminution des bénéfices des sociétés et les licenciements dans les secteurs technologique et financier.

Le niveau d’endettement par carte de crédit représente un avertissement « jaune », non pas « rouge ».

Scénarios prévisionnels

➤ Scénario « Atterrissage en douceur » (probabilité de 60%)

La Réserve fédérale réduit les taux d’intérêt au troisième et quatrième trimestre 2025, permettant à l’inflation de poursuivre sa désinflation modérée et à la situation de l’emploi de se relâcher sans pour autant s’effondrer. La dette liée à la carte de crédit se stabilise, et il n’y a pas de crise systémique.

➤ Scénario « Récession douce » (probabilité de 30%)

La Federal Reserve tarde à réduire les taux d’intérêt et la pression sur les familles augmente, avec des défauts de paiement qui incitent les banques à restreindre l’octroi de prêts, créant ainsi un effet domino. Pour résumer, nous observons une récession technique en 2026.

➤ Scénario « Crise financière » (probabilité inférieure à 10%)

Nous observons un effondrement immobilier associé à une crise bancaire locale (voir 2023 SVB) et à une défaillance généralisée de cartes, ce qui nous oriente vers une récession sévère nécessitant une intervention d’envergure de la part de la Fed.

Bien que ces niveaux d’endettement soient préoccupants et rappellent 2008, ils ne constituent pas automatiquement un indicateur de récession imminente, notamment en raison d’un marché du travail plus solide qu’en 2008. Elle reflète surtout la fragilité croissante des ménages face à l’inflation et aux taux élevés. Couplée à d’autres signaux (marché du travail, profits, courbe des taux), elle devient un outil puissant de détection précoce.

A surveiller

* Le taux de défaut sur cartes de crédit (données TransUnion/Experian trimestrielles)

* L’évolution du taux d’épargne des ménages (BEA)

* Les annonces de la Fed sur les taux directeurs

Références

- Federal Reserve – Quarterly Report on Household Debt and Credit, Q1 2025

- NY Fed Consumer Credit Panel / Equifax Data

Analyse de marché

Analyse de marché