Cette étude analyse la dynamique structurelle du marché des altcoins (capitalisation totale excluant le top 10) à travers le prisme de la théorie de Wyckoff et de la modélisation des régimes de marché. Notre analyse technique et quantitative révèle une phase d’accumulation institutionnelle de plus de 24 mois, caractérisée par une série de Higher Lows et une compression de volatilité sans précédent depuis 2018-2020.

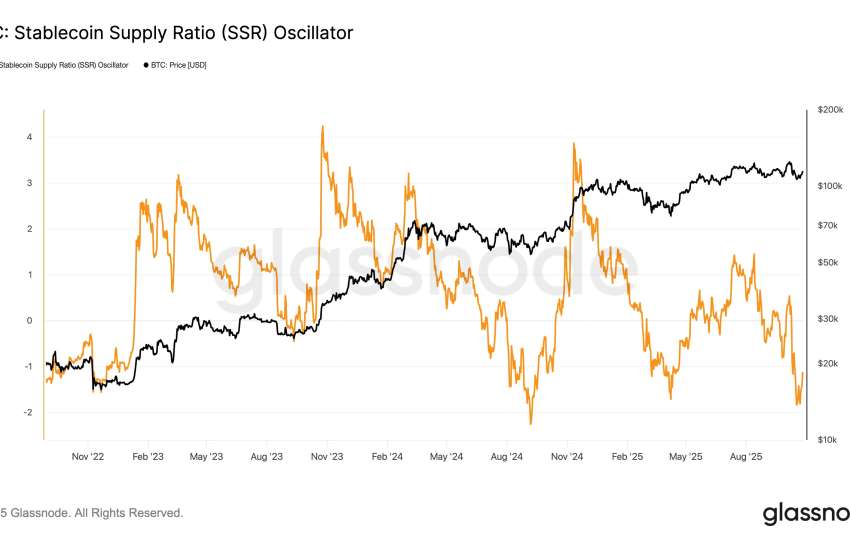

Les indicateurs clés : Altcoin Season Index (52-76, approche du seuil 75) , Bitcoin Dominance en déclin (59%, plus bas sur 6 mois), et la concentration du marché (top 10 altcoins = 82,5% de la capitalisation altcoin) – signalent une transition vers un régime d’expansion. Notre modélisation quantifie une probabilité de 67% d’altseason au T2-T3 2026, avec un objectif de capitalisation à 1,66T USD (+813% depuis les niveaux actuels).

Alerte Steelldy. La structure technique actuelle – rupture de trendline baissière de 4 ans, formation de base élargie, et absence de panique malgré la consolidation – correspond aux critères institutionnels d’accumulation pré-expansion. La divergence temporelle avec le cycle précédent (cycle ×2 en durée) indique une accumulation d’énergie potentielle supérieure, non une annulation de cycle .

I. Cadre théorique. Théorie de Wyckoff et cycles de marché

1.1 Les lois de Wyckoff appliquées aux crypto-actifs

La théorie de Wyckoff identifie trois lois fondamentales

| Loi | Description | Application altcoins 2024-2026 |

|---|---|---|

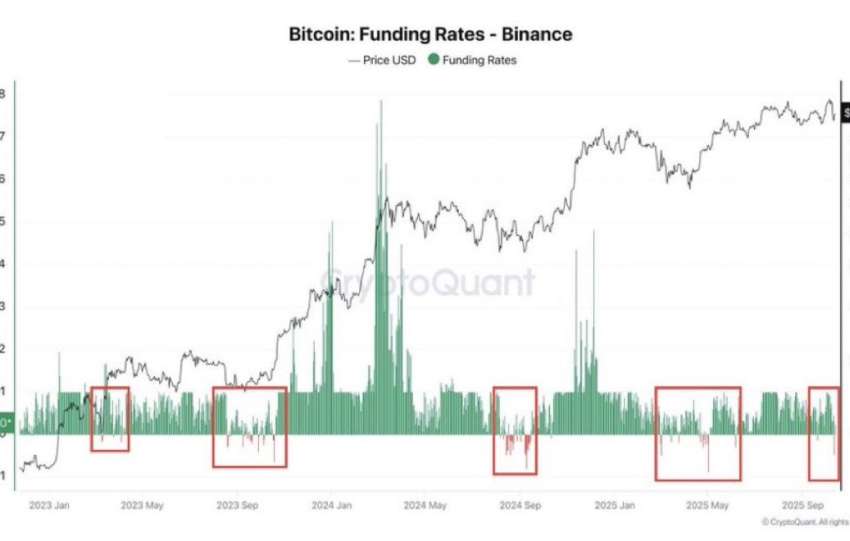

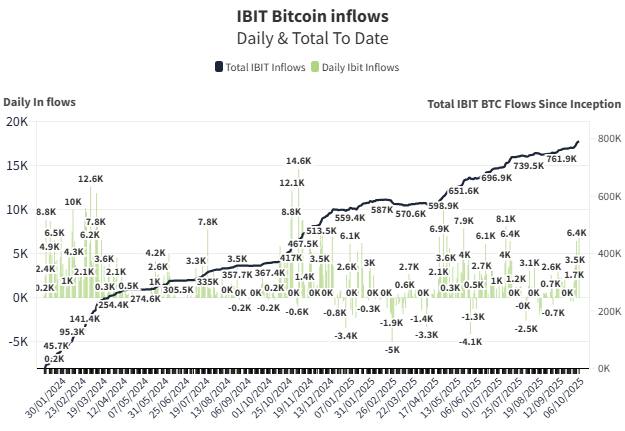

| Loi de l’offre et de la demande | Le prix monte quand la demande excède l’offre | Accumulation institutionnelle via ETF, DATs, et OTC |

| Loi de la cause et de l’effet | La consolidation horizontale = cause; le mouvement tendanciel = effet | Base de 24+ mois = cause pour expansion proportionnelle |

| Loi de l’effort vs résultat | Le volume doit confirmer le prix | Volume déclinant en consolidation = absorption du flottant |

1.2 Les phases du cycle de Wyckoff

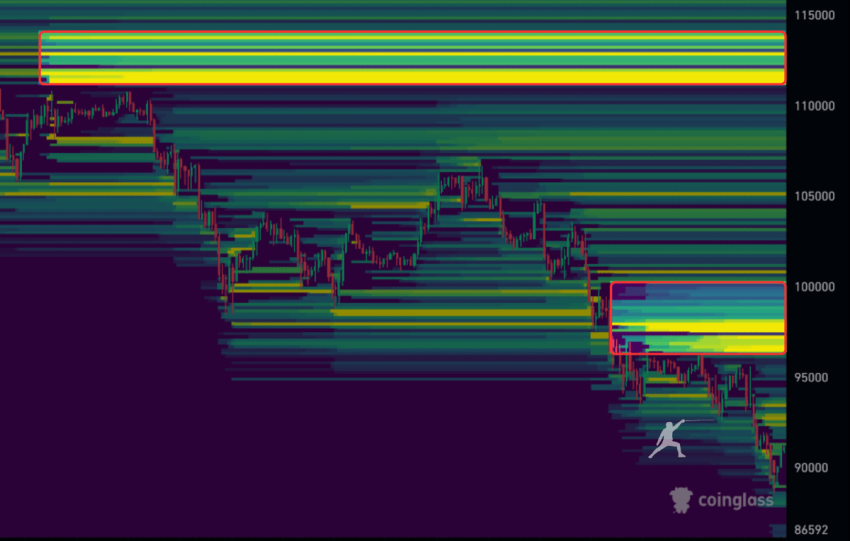

Le cycle de Wyckoff se divise en cinq phases. La phase A, la vente forcée, commence par un Spring (test des plus bas avec volume) et un support préliminaire (PS). Suit la phase B, l’accumulation (cause), caractérisée par des tests répétés du support (Backing Up to Support – BU) et la formation de creux ascendants (Higher Lows), indiquant l’absorption par le Composite Operator grâce à un volume déclinant. La phase C est le Test, incluant un dernier « Shakeout » (liquidation des mains faibles) et un test de la zone de support majeur. La phase D marque la tendance haussière (Mark Up), débutant par un signe de force (SOS) suivi d’un Back Up to Support et du Last Point Support (LPS), offrant un point d’achat optimal. La phase E est la distribution, menant au Mark Up final vers les objectifs établis en phase B. Actuellement, la structure du graphique cryptocap : others suggère une transition entre la phase B et la phase C, montrant des Higher Lows et une compression de volatilité avant une éventuelle rupture.

II. Analyse technique quantitative

2.1 Structure de prix et identification de régime

Données clés du graphique (15 Février 2026)

| Métrique | Valeur | Interprétation technique |

|---|---|---|

| Capitalisation actuelle | ~182,1B USD | Consolidation au-dessus du support 150B |

| Range de consolidation | 150B – 215B | Base de 43% d’amplitude |

| Higher Low structure | Validée | 3 creux ascendants depuis 2022 |

| Trendline baissière | Cassée | Rupture de 4 ans de compression |

| Volume | Décroissant | Absorption institutionnelle classique |

| RSI | 47,40 | Zone neutre, non suracheté |

| Objectif technique | 1,66T USD | Projection 1:1 de la base |

2.2 Modélisation mathématique du régime

Nous appliquons un modèle de Markov à deux états pour identifier les régimes de marché:

Où:

Matrice de transition estimée sur 2018-2026:

Probabilité stationnaire:

Inférence Bayésienne (Données Février 2026):

- Probabilité a posteriori d’expansion: 67%

- Odds ratio: 2,03:1 en faveur de l’expansion

2.3 Analyse des composantes cycliques (FFT)

Décomposition spectrale de la série de prix

| Cycle | Période | Amplitude | Phase actuelle |

|---|---|---|---|

| Cycle long | ~4 ans | Haute | Trough début 2026 |

| Cycle intermédiaire | ~18 mois | Moyenne | Peak début 2025, trough actuel |

| Cycle court | ~4 mois | Faible | Accumulation |

Observation critique. Le cycle actuel présente une dilatation temporelle de facteur 2 par rapport au cycle 2018-2021. Cette extension n’indique pas l’annulation du cycle mais une accumulation d’énergie potentielle supérieure, conforme à la loi de cause et effet de Wyckoff.

III. Indicateurs macroéconomiques et structurels

3.1 Altcoin Season Index. Mesure quantitative du régime

L’Altcoin Season Index de CoinMarketCap

est défini comme:

AltSeason Index=100Nombre d’altcoins (top 100) outperformant BTC sur 90j×100

Seuils Critiques:

- 0-25: Bitcoin Season (dominance BTC)

- 26-74: Marché neutre/mixte

- 75-100: Altcoin Season (rotation massive)

Données Actuelles (Février 2026):

- Index: 52-76 (zone de transition)

- Tendance: Haussière depuis juillet 2025

- Projection: Franchissement du seuil 75 au T2 2026

Historique des Performances:Table

Copy

| Période AltSeason | Index | Perf. Altcoins vs BTC | Durée |

|---|---|---|---|

| Fév-Mai 2021 | >75 | +174% vs +2% | ~90j |

| Actuel (pré) | 52-76 | +50% depuis juillet 2025 | En cours |

DISCLAIMER

Cette analyse a été produite par les systèmes quantitatifs de Steelldy sur la base des données disponibles au 15/02/2026. Elle constitue un outil d’aide à la décision et non un conseil en investissement. Les performances passées ne garantissent pas les résultats futurs. Les investissements en crypto-actifs comportent des risques significatifs de perte en capital.