Share This Article

Je vais développer cette analyse en y intégrant un regard stratégique, en particulier sur la validation institutionnelle de l’Or par rapport à l’étape actuelle du Bitcoin, et en formulant une conclusion d’allocation stratégique inspirée de la philosophie de Ken Griffin.

ANALYSE STRATÉGIQUE DE L’OR (XAU/USD) VS. BITCOIN (BTC)

1. Interprétation du découplage (Q1 2025) : la stratégie du « Safe Haven »

Le découplage de Q1 2025 (Or : +16% vs. Bitcoin : −6%) est la clé de lecture du moment.

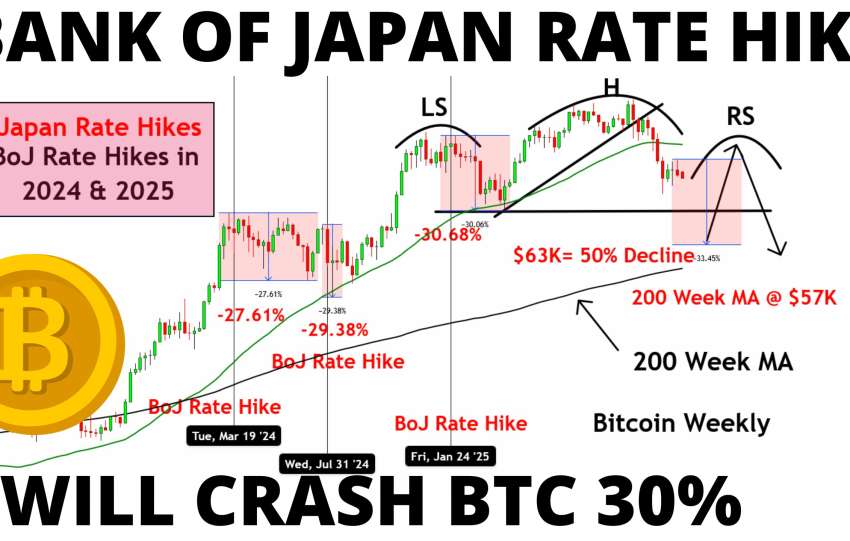

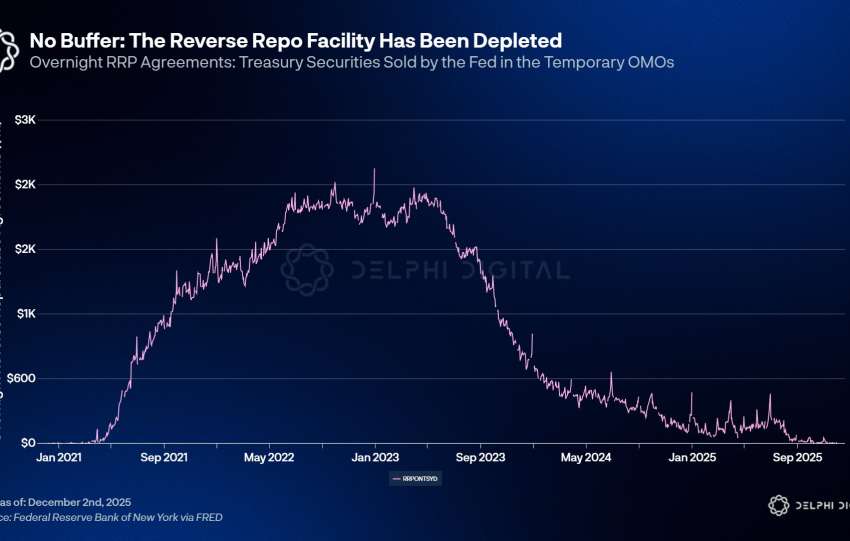

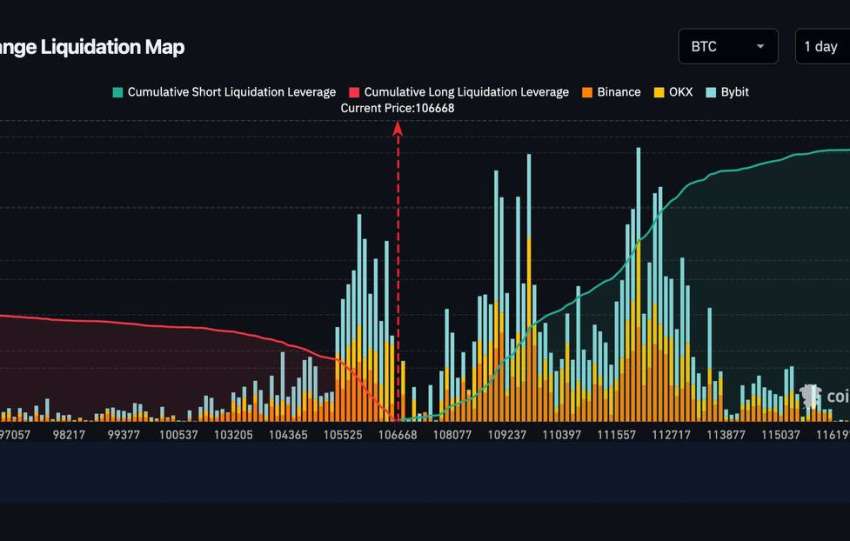

- Leçon du Stress : Durant cette période, si l’Or a bondi, cela indique que les marchés ont fait face à un stress financier/géopolitique/inflationniste réel. L’argent institutionnel (le même qui a flushé les longs sur-levier sur BTC hier) a clairement choisi l’Or comme actif refuge par défaut.

- Narrative « Digital Gold » affaiblie : Le −6% du Bitcoin pendant ce stress prouve que, pour les investisseurs conservateurs (fonds de pension, banques centrales), la narrative « Digital Gold » est encore secondaire face au besoin de liquidité et de sécurité qu’offre l’Or, même si ce dernier a une volatilité plus faible.

- Allocation Griffin : Dans le portefeuille de Ken Griffin analysé précédemment, l’absence de position spot visible sur le Bitcoin (ou les cryptos) et la tendance Market Neutral s’alignent avec la préférence institutionnelle pour les actifs dont le rôle est millénaire et la liquidité plus profonde.

2. Le rôle de l’or dans un portefeuille Multi-Stratégie

L’Or, au prix actuel de ∼4,000$, remplit trois fonctions stratégiques :

- Hedge Inflationniste : Le rallye actuel est en grande partie dû à la dépréciation monétaire et aux anticipations d’une inflation persistante. L’Or est le meilleur actif pour préserver le pouvoir d’achat.

- Actif décorrélé (Alpha) : La corrélation 0.4−0.5 actuelle avec le Bitcoin (et quasi-nulle avec le Nasdaq) confirme son rôle de diversificateur. L’Or apporte une source d’alpha (rendement) qui ne dépend pas du cycle économique classique ou des flux Tech.

- Validation technique (breakout) : Le RSI en surachat (72−75) et le MACD haussier, couplés au breakout confirmé de 4,000$, suggèrent que le mouvement n’est pas terminé. Le prochain objectif majeur, 4,050$−4,100$ (extension Fibonacci), est en ligne de mire.

3. Conclusion Stratégique : Allocation Or vs. Bitcoin

Dans une optique « Citadel-Inspired », la stratégie optimale n’est pas de choisir l’un ou l’autre, mais d’exploiter leurs rôles complémentaires.

| Actif | Rôle Stratégique | Tendance Actuelle | Allocation Recommandée (Retail) |

| Or (XAU/USD) | Hedge / Valeur refuge / Décorrélation (Faible Bêta) | Momentum très fort. Consolidation du breakout 4,000$. | 5%−10% via GLD ou physique (Pilier Défensif). |

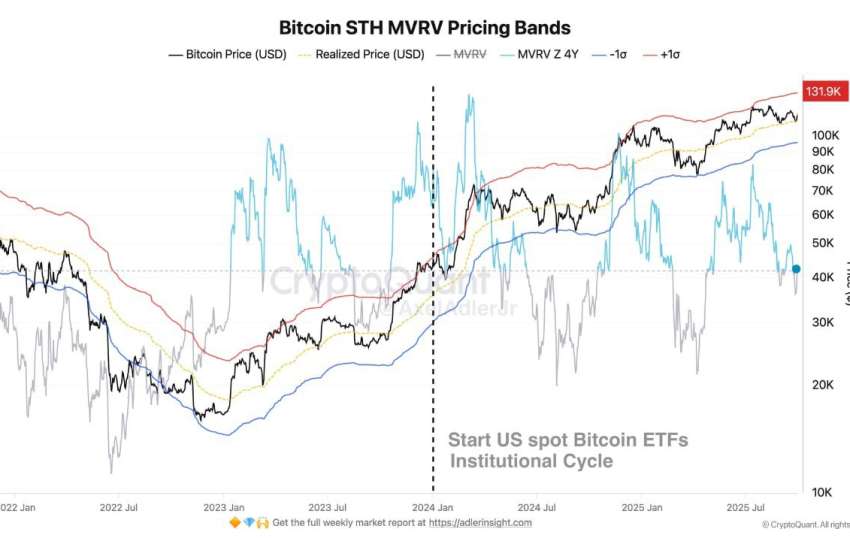

| Bitcoin (BTC) | Performance Asymétrique / Croissance Technologique (Haut Bêta) | Phase de Supply Shock/Accélération. Prêt pour le nouvel ATH. | 5%−10% (Pilier Opportuniste/Asymétrique). |

Allocation Finale :

- L’Or est le Safe Haven (le Cash Equivalent de qualiteˊ au-delà des obligations).

- Le Bitcoin est le Growth Play (l’équivalent du GLP−1 ou des Tech Stocks à très forte croissance dans le portefeuille Equity Long/Short).

L’Or continuera probablement sa phase de surperformance relative jusqu’à ce que le stress macroéconomique s’estompe, permettant alors au Bitcoin, libéré du levier, de capter l’attention du marché par son ATH imminent et son dynamisme spéculatif.

Analyse de marché

Analyse de marché