Les marchés de l’argent (XAG) ont récemment subi une correction violente, caractérisée par une baisse de 8 USD en séance, soit un mouvement de variance (drawdown) supérieur à 30% sur certains contrats à terme. Bien que cette volatilité rappelle l’épisode de « Silver Thursday » (mars 1980), notre analyse via la plateforme Steelldy indique une causalité structurellement différente.

L’événement du 19 février 2026 n’est pas driven par une défaillance de contrepartie unique (type Hunt Brothers), mais par une friction croissante entre (i) la dérivation papier (paper derivatives) sur les bourses occidentales (COMEX/LBMA) et (ii) la demande physique insatiable sur les hubs asiatiques (SGE). Cette note décortique le transfert du prix de découverte (price discovery) vers l’Est, évalue la probabilité d’un scénario à trois chiffres (triple-digit target) via la compression du ratio or/argent, et formule des recommandations de gestion des risques de liquidité.

1. Analyse comparée des chocs de marché ; 1980 vs 2026

Il faut différencier la nature épistémologique des corrections de marché, 1980 (Silver Thursday) et 2026, pour ajuster les modèles de risque. En 1980, la chute de 50% résultait d’une intervention réglementaire (CFTC/NYMEX) augmentant les marges et interdisant les positions longues, brisant une bulle spéculative financière exogène. L’épisode de février 2026, bien que violent, survient après une hausse de 140% (Momentum) mais maintient des fondamentaux physiques solides. Ce choc est endogène, causé principalement par : le désendettement algorithmique des CTA et modèles de suivi de tendance, déclenchés par des seuils techniques (cassure de moyennes mobiles), qui ont saturé la liquidité via des ordres de vente rapides. De plus, la volatilité du marché des produits à terme est naturellement élevée ; une correction de 30% après une phase de surachat (RSI > 70) est statistiquement attendue selon les lois de puissance des distributions à queues épaisses.

2. Micreostructure. Découplage du papier vs physique

Notre analyse révèle une divergence croissante entre (i) le prix spot et (ii) la valeur de l’actif physique. Le marché physique, notamment les lingots de 1000 onces, a initialement soutenu la hausse, indiquant une pression sur les stocks disponibles. La demande physique établit un prix plancher résistant à la volatilité du marché papier (Futures) influencée par les flux financiers. Lorsque le marché papier chute, le physique amortit l’effet, limitant les baisses du prix sous-jacent. Les algorithmes de trading haute fréquence (HFT) amplifient les baisses mais cette dynamique est instable. Le retour de la demande physique provoque des rachats forcés des positions courtes (short covering), entraînant des rebonds spectaculaires (short squeeze).

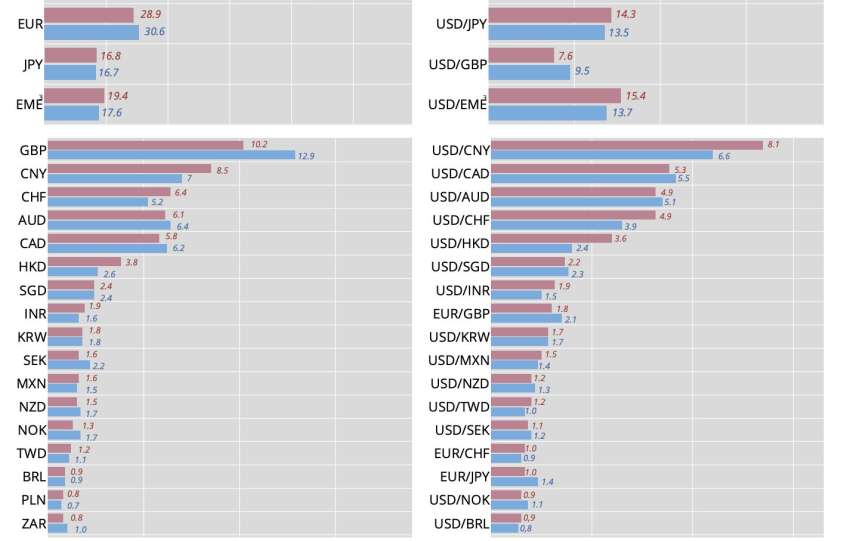

3. Déplacement du prix de découverte vers Shanghai (SGE)

Le prix de l’argent se déplacerait géographiquement vers Shanghai (SGE). Les données montrent des flux physiques continus de Londres (LBMA) et New York (COMEX) vers la SGE. Cette situation entraîne une baisse des stocks « éligibles » au COMEX, amenuisant la profondeur du marché pour les livraisons physiques. Le prix à Shanghai intègre une prime de demande locale qui, lorsqu’elle s’élargit, tire le prix mondial vers le haut, potentiellement au-dessus du prix des contrats à terme américains. Les modèles indiquent une corrélation accrue entre l’argent (XAG) et le yuan chinois (CNY) par rapport au dollar (USD), signalant que la liquidité marginale provient désormais majoritairement de la zone Asie-Pacifique.

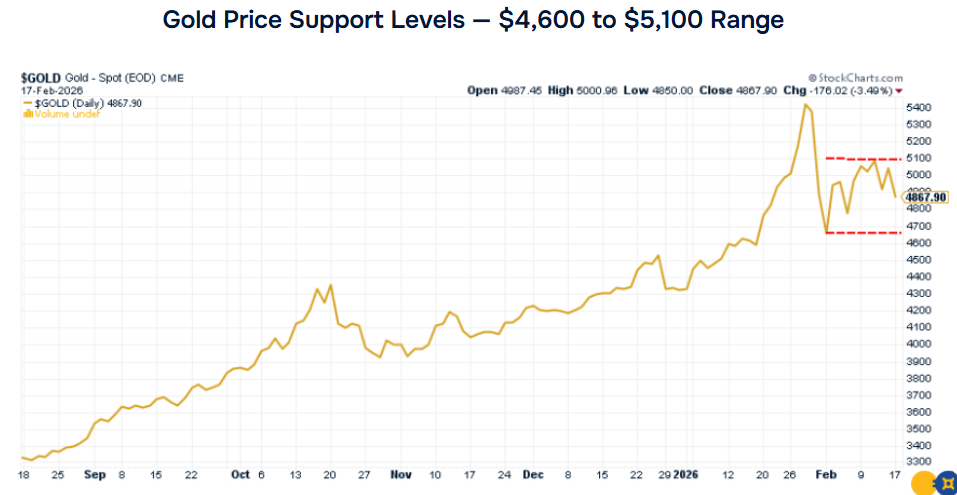

4. Analyse fondamentale. Ratio or/argent et objectif à trois chiffres

L’atteinte d’un objectif de prix de l’argent supérieur à 100 USD/oz dépend d’une forte compression du ratio or/argent (GSR). Dans un scénario de débasement monétaire menant l’or vers 6000 USD/oz, un maintien d’un GSR élevé serait improbable. Le scénario optimiste anticipe un retour à la moyenne historique du ratio (40:1 à 50:1). Avec un or à 6000 USD, ceci placerait l’argent entre 120 USD (ratio 50:1) et 150 USD (ratio 40:1). De plus, la forte élasticité de la demande industrielle de l’argent (solaire, VE) peut accélérer cette compression du ratio en cas de pénurie physique, dépassant les projections historiques.

Bien que la volatilité à court terme soit élevée (risque de drawdown), le profil rendement/risque à moyen terme (12-24 mois) reste favorable. Les corrections techniques doivent être vues comme des opportunités de renforcement de positions (« Buy the Dip« ) pour les investisseurs capables d’absorber la variance.

CONCLUSION

La correction de février 2026 ne marque pas la fin du cycle haussier de l’argent, mais représente un rééquilibrage violent nécessaire après une phase de surchauffe. La structure du marché change fondamentalement : le pouvoir de pricing migre vers Shanghai, et la demande physique exerce une contrainte croissante sur les mécanismes papier du COMEX. Dans ce contexte, l’objectif à trois chiffres n’est pas une fantaisie spéculative, mais une conséquence mathématique potentielle de la réévaluation de l’or et de la compression du ratio or/argent dans un environnement d’offre restreinte.

Références

1. Gold Support Levels Firm as Washington Backs Minerals, GoldSilver

Termes

contrats à terme éloignés (back months)

risque de contrepartie des clearing houses

positions « Leveraged Futures »

chocs de marge

liquidations algorithmiques

indicateurs clés (KRI)

spread Shanghai/Londres

niveaux d »I’inventaire COMEX

taux de location (Lease Rates)

Analyse de marché

Analyse de marché