Share This Article

Zions Bancorporation a effectivement révélé une perte de 50 millions USD au T3 2025 liée à deux prêts commerciaux frauduleux, ce qui a causé une chute du titre de 12-13%. Western Alliance a également souffert une baisse de 11% après révélation de poursuites contre Cantor Group V, LLC pour fraude similaire.

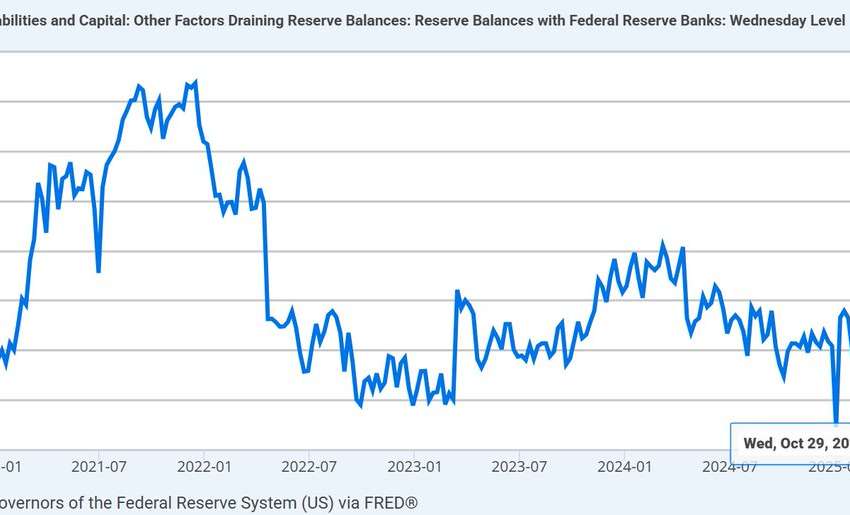

Le Standing Repo Facility (SRF) de la Fed a prêté plus de 10 milliards USD pour la première fois depuis sa création en juillet 2021, le 30 juin 2025, indiquant un resserrement de la liquidité bancaire.

Le FMI a averti que les banques des États-Unis et d’Europe détiennent 4,5 trillions USD d’expositions à des hedge funds, du private credit et autres institutions financières non-bancaires, avec certains prêteurs ayant des positions supérieures à leur capital de niveau 1.

Risques identifiés

La situation révèle trois fragilités interconnectées :

1) Qualité du crédit dégradée : Les fraudes et défaillances révélées suggèrent des normes de souscription laxistes dans un environnement de taux élevés

2) Liquidité fragile : L’utilisation croissante du SRF montre que les banques manquent de confiance les unes envers les autres pour les emprunts court terme

3) Exposition non-bancaire massive : Les 4,5 trillions USD créent un effet domino potentiel si le private credit vacille

Impact géopolitique

En Europe, les préoccupations concernant la qualité du crédit aux États-Unis ont pesé sur les marchés : le CAC 40 a reculé de 0,98% vendredi, après que les révélations aient créé une vague de ventes aux États-Unis.

Le risque d’une crise systémique complète reste modéré court terme, mais une contraction du crédit et une volatilité accrue sont probables.

Cas Zions et Western Alliance

Information confirmée : Zions Bancorporation – 50 millions USD

Faits établis :

- Zions a effectivement révélé une perte de 50 millions USD au T3 2025

- Origine : deux prêts commerciaux et industriels (C&I) de sa division California Bank & Trust totalisant ~60 millions USD

- Raison : « fausses déclarations apparentes et défauts contractuels » impliquant des emprunteurs frauduleux

- Impact sur l’action : chute de 12-13% en une séance (confirmée)

- Western Alliance connectée au même dossier via Cantor Group V, LLC : chute de 11%

Contexte géopolitique supplémentaire :

- Zions a engagé des poursuites judiciaires pour récupérer les fonds

- Les défaillances révèlent des lacunes graves en matière de souscription et de diligence raisonnable

- Analyse de Piper Sandler baisse sa note et son objectif de cours

1. Qualité du crédit : une bombe à retardement

Les signaux d’alarme

Les révélations de Zions et Western Alliance ne sont pas isolées. Elles reflètent un problème systémique plus large :

- Exposition aux faillites connexes : Jefferies a souffert une baisse de 9% après son exposition au fabricant de pièces automobiles First Brands, qui s’est effondré

- Normes d’emprunt dégradées : Comme le note Jamie Dimon (JPMorgan Chase CEO) cette semaine, il existe une « anxiété croissante du marché du crédit »

- Taux de défaut potentiellement cachés : Les pertes récemment découvertes soulèvent la question : combien d’autres portefeuilles d’emprunteurs frauduleux existent ?

Pourquoi c’est inquiétant

Les prêts C&I accordés pendant une période de taux élevés commencent à présenter des signes de stress. Les entreprises emprunteuses font face à :

- Des coûts de service de la dette plus élevés

- Une rentabilité réduite

- Des incitations potentielles à la malversation ou à la fraude pour cacher les difficultés financières

2. Liquidité bancaire sous tension : le Standing Repo Facility

Faits récents

Le Standing Repo Facility (SRF) de la Fed, établi en juillet 2021, a prêté plus de 10 milliards USD en une seule journée pour la première fois depuis sa création, le 30 juin 2025.

Cela signifie que les banques ont cherché à emprunter auprès de la Fed à un taux (le minimum fixé par la Fed) plutôt que sur le marché privé des repos. Pourquoi ?

Spread entre repo de marché et repo Fed :

- Quand le SRF est utilisé massivement, cela indique que les taux repo du marché dépassent le taux du Fed

- Cela révèle un resserrement de la liquidité et une méfiance des contreparties

- C’est un signe que les banques perdent confiance les unes envers les autres pour les emprunts à court terme

Précédent historique : Cela rappelle septembre 2019, quand le marché des repos s’était gelé, puis mars 2020 lors du choc du COVID.

3. L’exposition non-bancaire : 4,5 trillions USD de poudre à canon

Exposition massive confirmée par le FMI

Le FMI a averti que les banques des États-Unis et d’Europe détiennent 4,5 trillions USD d’expositions à des fonds spéculatifs, du private credit et autres institutions financières non bancaires (NBFI). Ces expositions représentent en moyenne 9% des portefeuilles de prêts bancaires totaux, certains prêteurs ayant des positions supérieures à leur capital de niveau 1.

La crescendo du private credit

En Europe, les NBFI (shadow banks) détiennent des actifs de 42,9 trillions EUR (46,9 trillions USD) au Q3 2023, comparé à 38 trillions EUR pour les banques traditionnelles. La croissance depuis 2008 est décrite comme « remarquable » et est entièrement hors du périmètre de supervision bancaire.

Le risque systémique

Le FMI souligne que la croissance rapide du private credit a créé une compétition accrue. Cela a poussé les fonds de private credit à déployer le capital plus agressivement, entraînant un affaiblissement des normes de souscription et des covenants de prêt plus lâches – des signes que les autorités de surveillance ont déjà identifiés.

Impact bancaire :

- Si le private credit se contracte (en cas de ralentissement économique), les emprunteurs (PME/middle-market) ne pourront pas se refinancer

- Les banques qui ont prêté aux fonds de private credit pourraient enregistrer des pertes par contagion

- Risque d’appels de marge en cascade

4. Pourquoi les marchés sont sous tension

Cascades de causalité

Jour 0 (16 octobre) : Révélation Zions/Western Alliance

↓ Jour 0 : Panique des investisseurs ; les banques régionales USA chutent de 5,8%

↓ Jour 1 (17 octobre) : Contagion Europe → CAC 40 baisse de -0,98%, les indices bancaires européens reculent

↓ Mécanisme : Les investisseurs se demandent « Combien d’autres bombes existent ? »

Réduction du levier en cascade

Quand les investisseurs ont peur :

- Ils réduisent leur exposition au risque (« deleveraging »)

- Cela amplifie les mouvements de marché (petits chocs = grandes secousses)

- La volatilité augmente → renfonce la panique

- Les spreads de crédit s’élargissent → coûts d’emprunt plus élevés pour les entreprises

5. Réactions des régulateurs : premiers ajustements observés

USA

La Fed a ajusté le Standing Repo Facility en juin 2025 pour conduire des opérations repo de nuit quotidiennes (matin et après-midi), en augmentant la flexibilité de financement. La limite d’exploitation agrégée reste fixée à 500 milliards USD.

Implication : La Fed prépare ses armes pour des situations de stress, mais ne la déclenche que lorsque la crise émerge réellement.

Europe

Les régulateurs européens étudient des ajustements au ratio de levier pour les petites banques communautaires (passage de 8% à 9%), afin de soutenir le crédit dans un environnement difficile. C’est une réaction assouplissante mais risquée.

6. Risques à surveiller dans les prochaines semaines

Signaux critiques

- Annonces de provisions supplémentaires par Zions, Western Alliance et autres banques régionales

- Recapitalisations d’urgence ou demandes de capital-risque

- Évolution des spreads repo : s’ils se maintiennent au-dessus des niveaux du SRF, c’est un warning

- Résultats trimestriels (Q3 2025) : fournira une image claire de la qualité du crédit

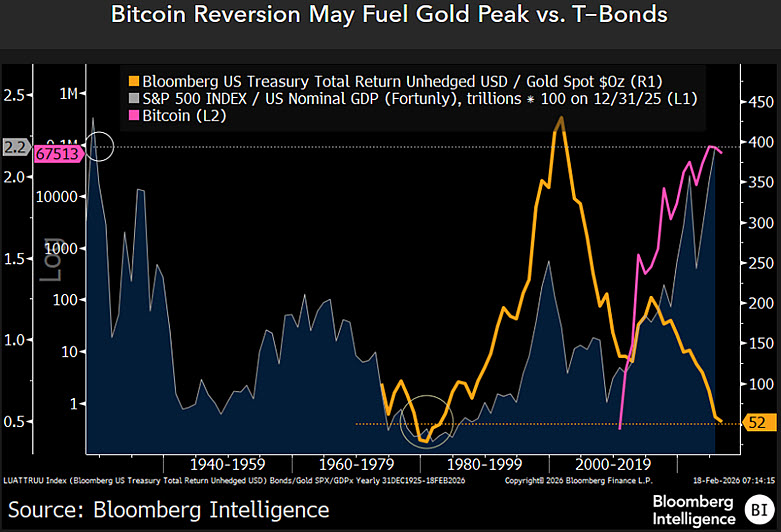

- Flux de capital : les investisseurs quittent-ils les actions financières ? Vers les refuges (Or, obligations souveraines) ?

Impact économique

- Petit risque de crise systémique court terme : Les banques US et européennes ont des coussins de capital suffisants post-2008

- Risque moyen d’une contraction du crédit : Les banques pourraient restreindre les prêts par prudence

- Risque élevé de volatilité accrue : Avant normalisation de la confiance

Conclusion : Une onde de choc, pas une crise (pour l’instant)

Diagnostic

Les révélations de fraude chez Zions et Western Alliance sont le symptôme d’un malaise plus profond :

- Qualité du crédit en dégradation sous taux élevés

- Expositions massives (4,5 tr USD) à un secteur non-bancaire croissant et peu régulé

- Liquidité bancaire sous tension (SRF activé)

- Normes d’emprunt laxistes induisant par compétition dans le private credit

Scénario de base (probabilité 65%)

L’onde de choc de 2-3 semaines se stabilise. Les investisseurs reprennent leur souffle. Les autorités publient des guidance rassurants. Les marchés se calment mais restent nerveux. Le crédit se resserre légèrement.

Scénario baissier (probabilité 25%)

Les défaillances se multiplient dans les portefeuilles C&I. Des banques moyennes sont forcées de lever du capital. Le stress repo s’aggrave. Une crise mineure du crédit se cristallise sur 2-3 trimestres.

Scénario catastrophe (probabilité 10%)

Effondrement d’un fonds de private credit majeur → contagion bancaire → credit crunch → récession. Très peu probable à moins d’un choc exogène (géopolitique, marchés obligataires souverains).

Recommandations pour les investisseurs

- Réduire l’exposition aux banques régionales USA/Europe à court terme (3-6 mois)

- Surpondérer les banques systémiquement importantes (JPMorgan, BNP, etc.) qui bénéficient d’un filet de sécurité

- Accumuler de la liquidité : spreads vont s’élargir, opportunités à venir

- Surveiller étroitement les publications mensuelles du SRF et les statistiques du crédit

- Diversifier vers refuges (bonds souverains, or) en cas d’aggravation

ANALYSE DÉTAILLÉE

1. Zions & Western Alliance : Symptômes d’un problème systémique

➤ Ce qui s’est passé :

- Zions a découvert une fraude dans deux prêts C&I (~$60M) → perte de $50M.

- Western Alliance est connectée via Cantor Group V, LLC → chute de 11%.

➤ Pourquoi c’est grave :

- Normes de souscription dégradées → les banques ont accordé des prêts sans diligence suffisante.

- Les taux élevés aggravent la situation → les entreprises emprunteuses sont sous pression → incitation à la fraude.

- Cela n’est pas isolé → Jefferies a perdu 9% après l’effondrement de First Brands.

Interprétation :

Ce n’est pas un cas unique — c’est un symptôme d’un malaise plus profond dans la qualité du crédit.

2. Liquidité Bancaire Sous Tension : Le SRF comme indicateur

➤ Faits récents :

- Le SRF de la Fed a prêté >$10B en une journée (30 juin 2025) — première fois depuis sa création.

- Cela signifie que les banques préfèrent emprunter à la Fed plutôt qu’entre elles.

➤ Pourquoi c’est inquiétant :

- Spread repo > taux Fed → les banques se méfient les unes des autres.

- Rappelle septembre 2019 et mars 2020 — périodes de stress extrême.

Insight :

Si le SRF est utilisé massivement, cela indique que la confiance interbancaire est rompue — un signal de crise imminente.

3. L’exposition non-bancaire : $4.5T de poudre à canon

➤ Données clés :

- FMI : Les banques US/Europe détiennent $4.5T d’expositions aux NBFI (private credit, hedge funds).

- En Europe, les NBFI détiennent $46.9T d’actifs — plus que les banques traditionnelles.

➤ Risque systémique :

- Private credit = moins de supervision → normes de prêt plus laxistes.

- Si les NBFI se contractent, les PME ne pourront pas se refinancer → pertes bancaires par contagion.

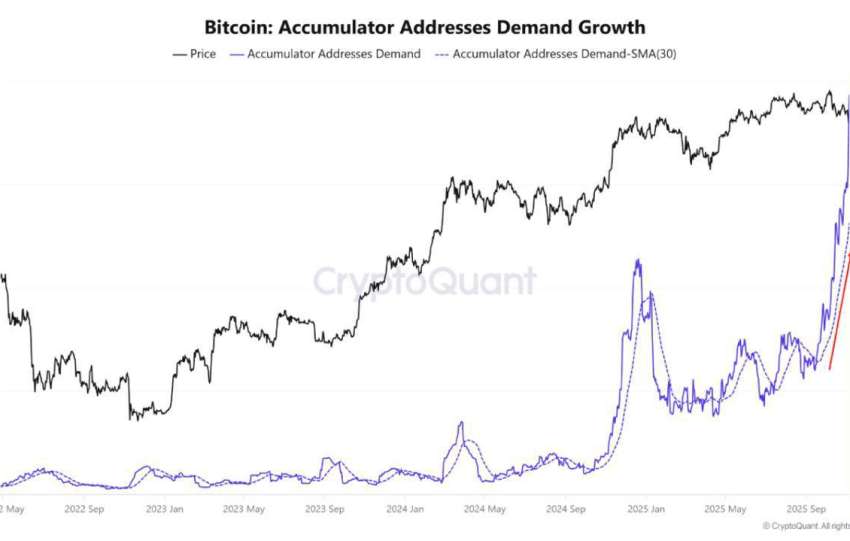

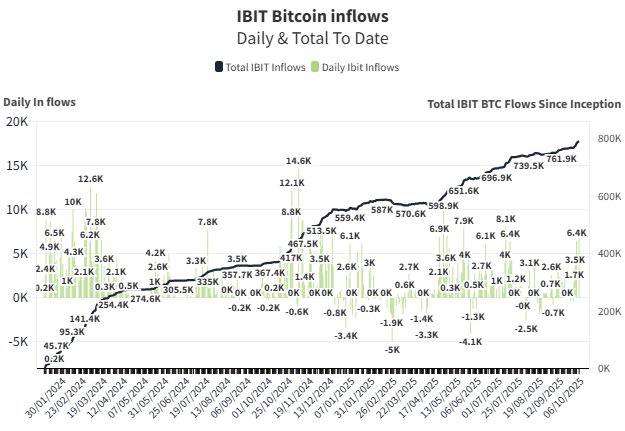

Corrélation avec les cryptos :

Si les banques se retrouvent sous pression, elles pourraient vendre des actifs risqués (dont les ETF crypto) → pression baissière sur BTC/ETH.

4. Pourquoi les marchés sont sous tension

➤ Cascades de causalité :

Jour 0 (16 oct) : Révélation Zions/Western Alliance

↓

Jour 0 : Panique des investisseurs → banques régionales USA chutent 5.8%

↓

Jour 1 (17 oct) : Contagion Europe → CAC 40 -0.98%

↓

Mécanisme : « Combien d’autres bombes existent ? »

↓

Déleverage en cascade → volatilité accrue → spreads de crédit s’élargissent

Conséquence :

Les marchés crypto sont directement exposés à cette volatilité — surtout si les institutions vendent pour couvrir leurs pertes.

5. Réactions des régulateurs : premiers ajustements

➤ USA :

- La Fed a augmenté la flexibilité du SRF → prépare ses armes, mais ne les utilise que si nécessaire.

➤ Europe :

- Étude d’un relèvement du ratio de levier pour les petites banques → assouplissement risqué.

Insight :

Les régulateurs anticipent une crise, mais ne veulent pas intervenir trop tôt — ce qui pourrait aggraver la panique.

6. Risques à surveiller dans les prochaines semaines

| Provisions supplémentaires | Surveiller les résultats Q3 2025 |

| Recapitalisations d’urgence | Signe de stress accru |

| Spreads repo > SRF | Warning de liquidité critique |

| Flux de capital vers les refuges | Or, obligations souveraines → signe de risk-off |

The October 2025 analysis reveals deep systemic stress in the banking sector, signaled by the Zions Bancorporation incident (a $50M loss due to a C&I fraud) and the immediate contagion to Western Alliance, confirming sectoral contamination. This situation illustrates a deterioration of underwriting standards, exacerbated by high interest rates. A key indicator of liquidity strain is the record use of the Fed’s Standing Repo Facility (SRF) (>$10B in a single day in June 2025). This massive borrowing from the Fed rather than between banks (repo spread > Fed rate) signifies a breakdown of interbank trust, reminiscent of periods of intense financial stress such as 2019 and 2020. Systemic risk is amplified by non-bank exposure. US/European banks hold $4.5T in exposures to NBFIs (non-bank financial institutions: private credit, hedge funds), a less supervised sector where lending standards are more lax. A slowdown among NBFIs could lead to bank losses through contagion. These tensions are causing investor panic (a 5.8% drop in US regional banks and -0.98% for the CAC 40), triggering a cascading deleveraging. This volatility directly impacts crypto markets (BTC/ETH) as institutions might sell risky assets to cover their losses. Although regulators are adjusting policy (SRF flexibility), the alert level is maximum, requiring close monitoring of bank provisions and repo spreads.

Analyse de marché

Analyse de marché