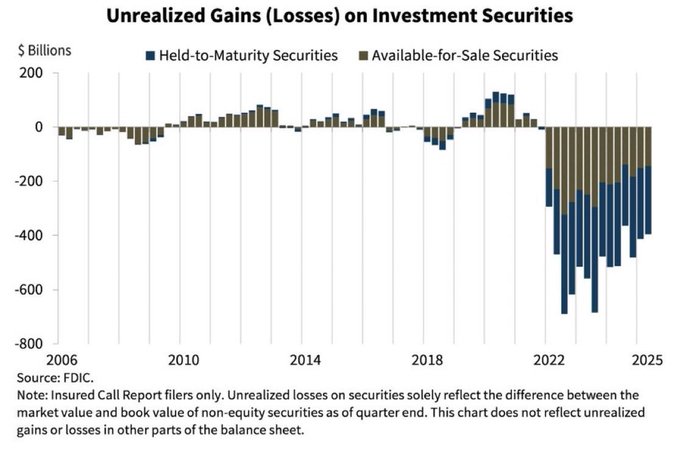

Comme l’écrit Robin Brooks de The Brookings Institute, les taux réels à terme (forward) à 5 ans sont à leurs plus hauts niveaux depuis 2010. Et ce n’est pas la FED qui est en cause, mais la réalité budgétaire.

La dette des États-Unis est de 36,22 billions de dollars et, selon les estimations d’Ernst & Young, augmentera encore de 22 billions de dollars en 10 ans. D’ici 2055, 156 % du PIB et ce n’est pas bénéfique pour l’économie.

Même le cours EUR/USD ne suit plus le différentiel de taux. Le dollar perd le contact avec la réalité, et le marché des options sur l’euro est le plus haussier depuis l’époque du Covid.

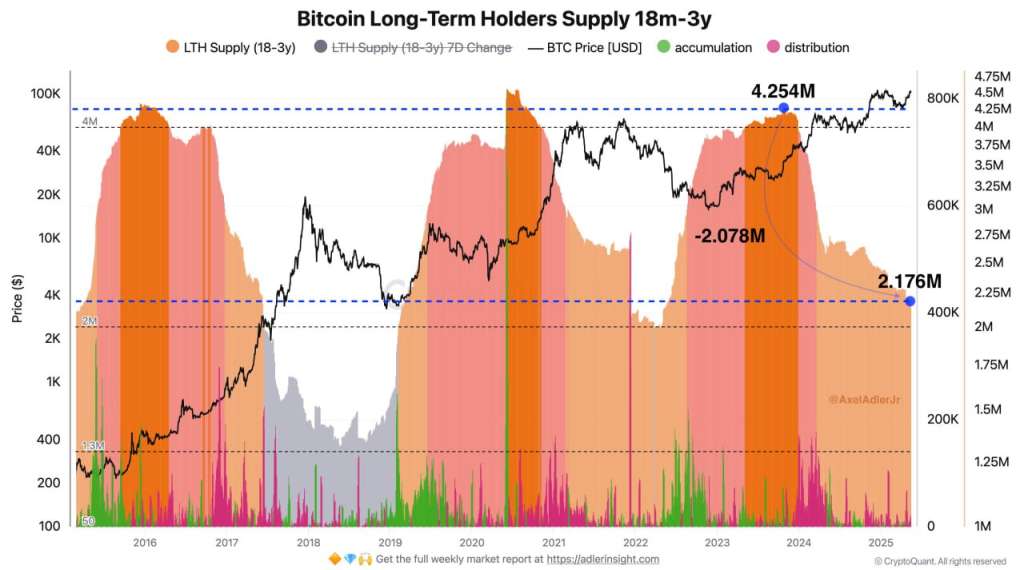

Qu’est-ce que cela signifie pour le Bitcoin et l’or ?

Si l’histoire nous apprend quelque chose c’est que les gouvernements endettés choisissent toujours l’inflation. Ce n’est pas pour rien que Paul Tudor Jones a dit : « toutes les routes mènent à la planche à billets ».

Le BTC et l’or sont les principaux bénéficiaires

Surtout si la FED passe au contrôle de la courbe des taux (yield curve control), comme l’affirme depuis longtemps Arthur Hayes : « Appelez ça comme vous voulez, mais la liquidité va augmenter et le Bitcoin en bénéficiera ».

“They can call it whatever they want—just don’t call it QE—but it has the same effect: liquidity rises and Bitcoin benefits.”

Arthur Hayes, the co-founder of BitMEX

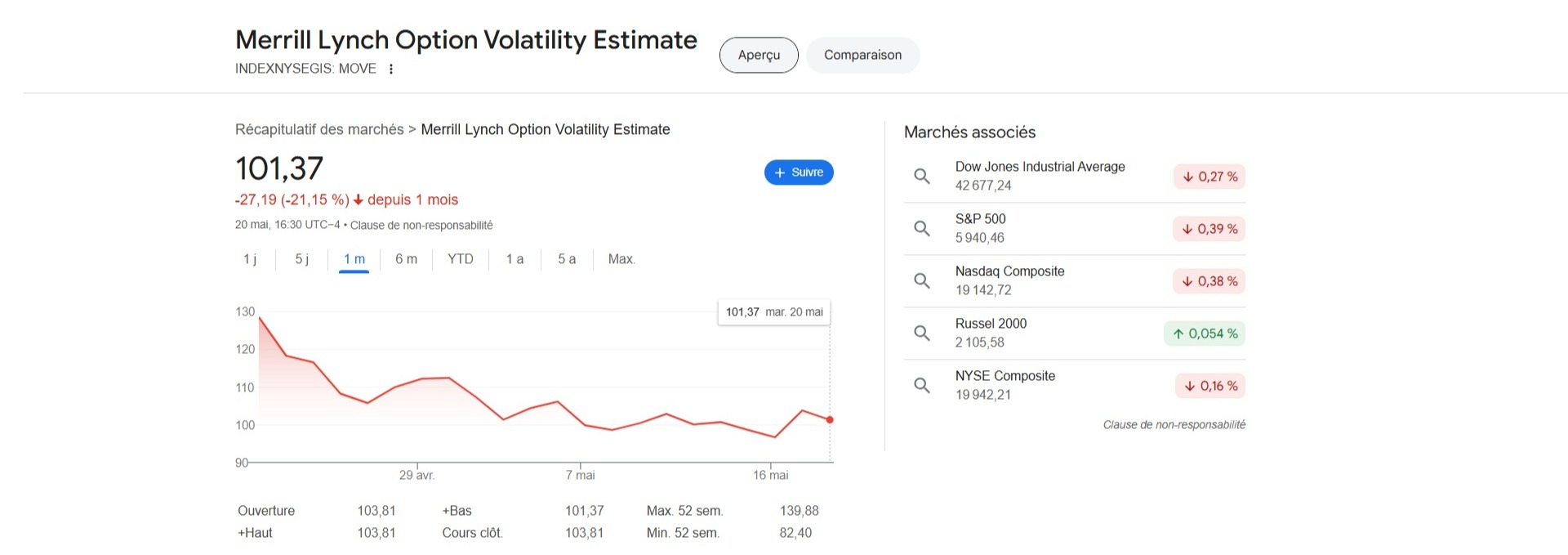

Mais sans turbulence, ça ne passera pas. Si la volatilité sur le marché obligataire augmente brusquement, la chasse au cash commencera. Alors on vend tout. Même le BTC. Pour l’instant, l’indice MOVE est en tendance baissière.

Sources

- ‘All Roads Lead to Inflation’ Says Billionaire Bitcoin Bull Paul Tudor Jones, Billionaire investor Paul Tudor Jones is worried about U.S. federal debt—and sees inflation coming as a result. He’s betting on Bitcoin, 22-10-2024, par Mat Di Salvo

- Is the United States’ exorbitant privilege in trouble?

- Anne Krueger, économiste : « Une crise mondiale de la dette risque d’éclater », 31 décembre 2024

- États-Unis : Qui achète des titres du Trésor américains ?, CPRAM, avril 2025

Analyse de marché

Analyse de marché