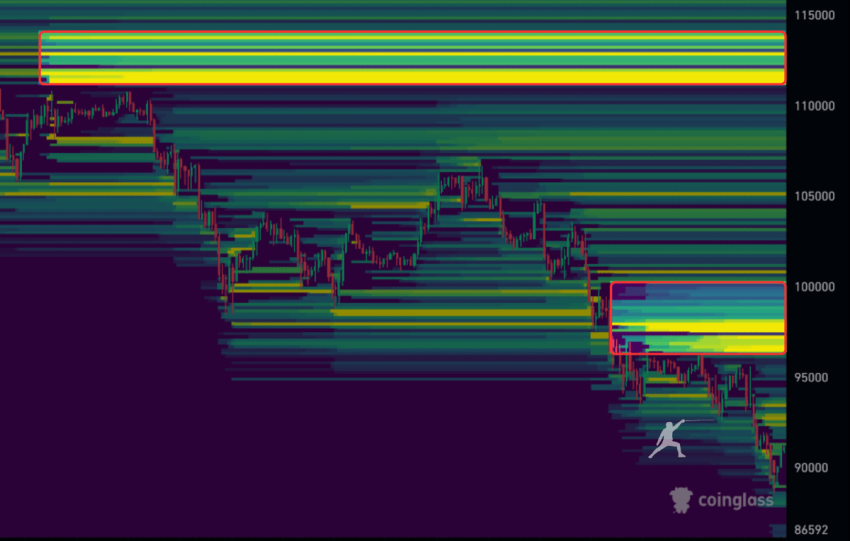

Données agrégées au 18/02/2026. Positions Leveraged (Lev. > 20x)

RangExchangeVolume OI (Mds $)Concentration liquidation Shorts ($71.2k - $73.5k)Concentration liquidation Longs ($62.8k - $64.5k)Dominance du levier1Binance (Perp)14.2Très haute (4.2B)Haute (2.8B)85% Cross-Margin2Bybit8.8Extrême (3.1B)Moyenne (1.5B)Spéculation Retail 3OKX7.5Haute (2.2B)Haute (2.1B)Arbitrage Asie4Coinbase Int.5.2Moyenne (1.1B)Basse (0.8B)Institutionnels US5Deribit4.8Gamma Squeeze RiskDelta HedgingOptions-driven6Kraken3.1Basse (0.6B)Moyenne (0.9B)Conservateur7Bitget2.9Haute (1.4B)Basse (0.4B)Copy-trading High Lev8Gate.io2.1Moyenne (0.9B)Basse (0.3B)Haute volatilité9HTX (Huobi)1.8Moyenne (0.7B)Moyenne…

Analyse de marché

Analyse de marché