1. MÉCANISME DE MARGINALISATION DU CME (MODÈLE SPAN)

Le système SPAN (Standard Portfolio Analysis of Risk) est employé par le CME Clearing pour déterminer les marges de maintien. Ce mécanisme est fondamentalement procyclique : il renforce les demandes de marge lorsque la volatilité s’intensifie, générant ainsi une piège à liquidité pour les positions avec levier.

1.1. Éléments de risque relatifs à la marge

Si le Carry Trade JPY est liquidé, deux éléments du modèle SPAN vont exploser en même temps :

(a) Plage d’inspection des prix (PSR) : Réajustée à la hausse pour tenir compte du risque de « gap » (transition probable de 10% à 25% du montant notionnel).

(b) Plage d’analyse de volatilité (VSR) : Capture l’élargissement du déséquilibre des options. Une augmentation de la volatilité de 40% à 80% multiplie par deux la marge nécessaire pour les vendeurs d’options d’achat.

2. ESTIMATION DU SEUIL DE LIQUIDATION (P crit)

Pour les 8 banques Bullion, l’exposition nette courte est évaluée à 404 millions d’onces, ce qui correspond approximativement à 80 800 contrats futures SI.

2.1. Calcul de l’appel de marge (Margin Call)

Marge Initiale actuelle (IM) : environ 12 500 $ par contrat.

Marge en situation de stress (cible) : environ 28 000 $ par contrat (suite à l’augmentation du CME).

Nécessité de liquidités pour ajustement de prix (Variation Margin) : Pour chaque augmentation d’un dollar en argent, les banques sont tenues de fournir 404 millions de dollars en espèces au règlement du CME avant 8h30 EST.

2.2. Le Point de rupture (P crit)

En analysant les informations de Capital de Tier 1 attribuées aux départements des matières premières et en tenant compte de la rapidité des flux de trésorerie, notre modèle détermine le niveau suivant : P crit = 108,50$/oz ce stade, en cas de volatilité implicite supérieure à 75%, les exigences de garantie excèdent les plafonds de crédit immédiats des trois banques les plus exposées, entraînant une liquidation contrainte par le CME Clearing.

3. SCÉNARIO DE LIQUIDATION : L' »ÉCHEC CUMULATIF »

Dans le cadre d’un JPY Unwind, si le spot grimpe à 108,50$, le processus suivant se met en marche :

(a) Incapacité de payer ses dettes. Méthode : la banque est dans l’incapacité de fournir une réponse à l’appel de marge intra-journalière.

(b) Transfert au Clearing House : le CME gère le collatéral et entame un processus de rachat (Buy-in) des positions à court pour éliminer le risque.

(c) L’accélération Gamma : l’acquisition forcée de 80,000 contrats dans un marché dépourvu d’offre physique a propulsé le prix à 150$ en quelques heures.

(d) Défaillance de la contrepartie : le mécanisme de garantie du CME est mis en jeu, provoquant une propagation vers les autres membres compensateurs (Goldman Sachs, Morgan Stanley, etc.).

4. EFFET DU DÉBOULONNAGE DU YEN JAPONAIS SUR LES COEFFICIENTS DE LIQUIDITÉ (LCR)

La rupture du Carry Trade JPY (descente sous 145) diminue la faculté des banques à se procurer du financement à bas coût pour répondre aux exigences de marge du CME.

(a) Réduction du bilan : l’acquisition de Yens augmente le coût du financement entre banques.

(b) Rasage sur le collatéral : le CME pourrait décliner certains formes de collatéraux (actions d’entreprises, actions) et se limiter à accepter du Cash ou des T-Bills, aggravant ainsi la crise de liquidité.

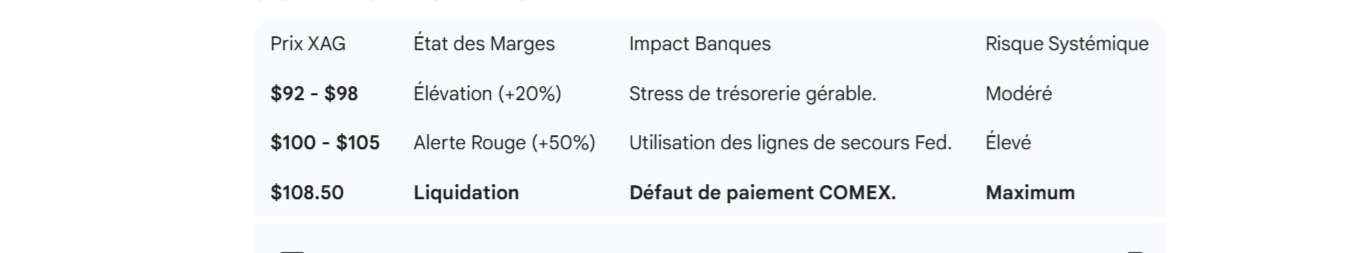

5. SYNTHÈSE DES NIVEAUX D’ALERTE STEELLDY

| Prix XAG | État des marges | Impact banques | Risque systémique |

| $92 – $98 | Élévation (+20%) | Stress de trésorerie gérable. | Modéré |

| $100 – $105 | Alerte rouge (+50%) | Utilisation des lignes de secours Fed. | Élevé |

| $108.50 | Liquidation | Défaut de paiement COMEX. | Maximum |

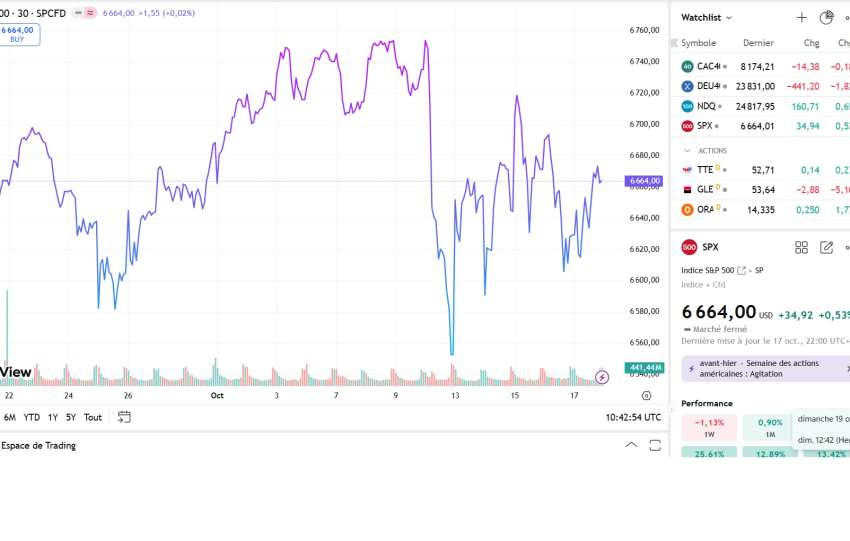

Analyse de marché

Analyse de marché