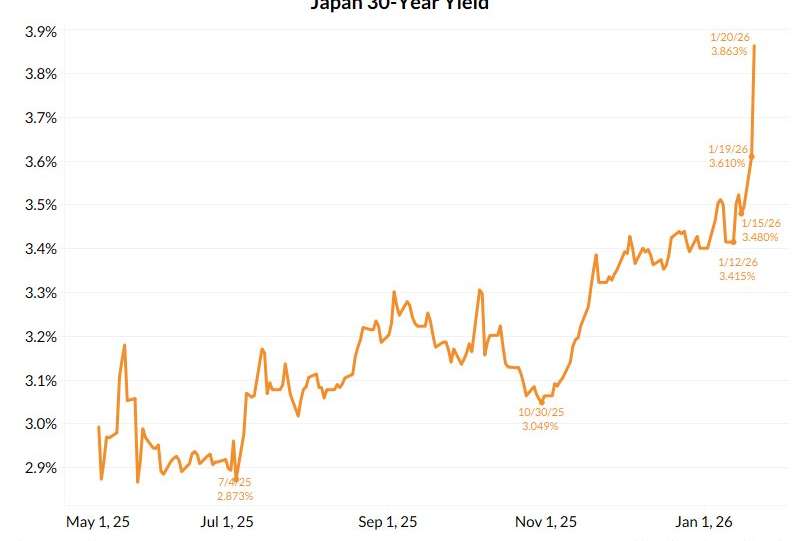

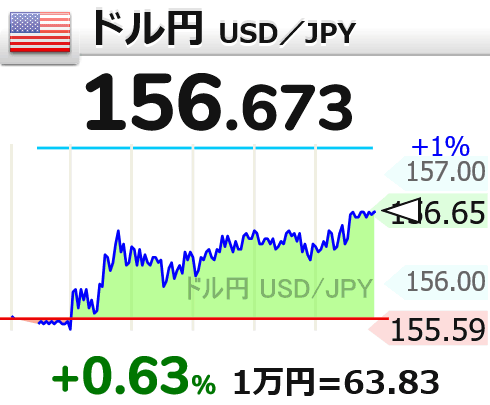

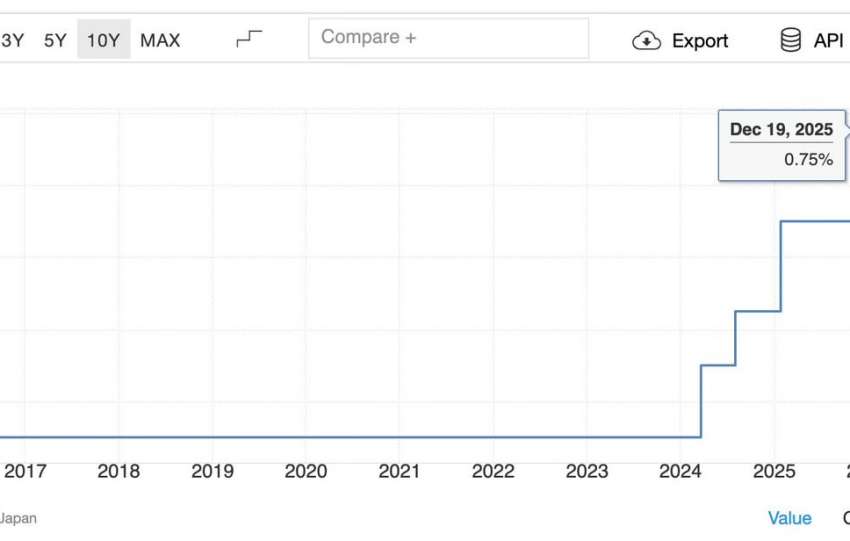

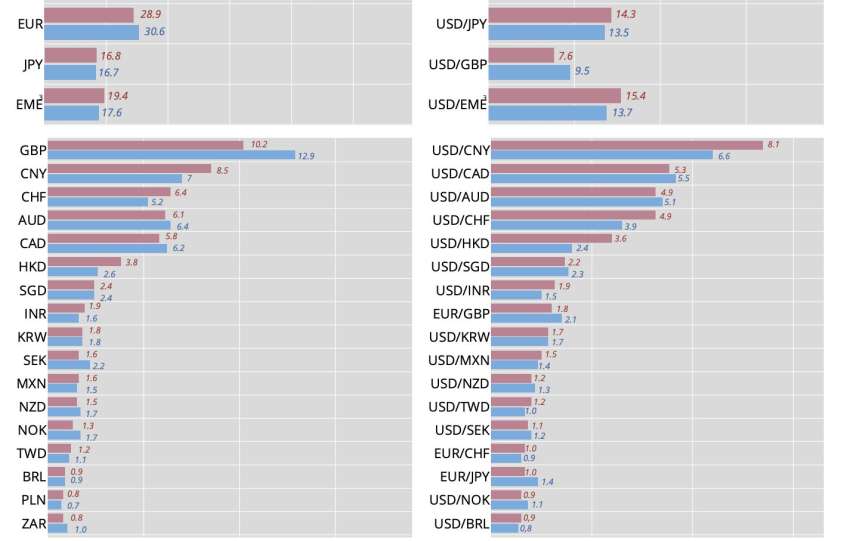

La hausse significative de l'or en 2025-2026 (+65% en USD) signale une réévaluation du risque de crédit souverain et une perte de confiance dans la valorisation des actifs basée sur la liquidité. Cinq facteurs convergent : l'épuisement du bouclier de liquidité du système financier (RRP Fed faible, tensions Repo, dénouement du Carry Trade JPY) ;…

Analyse de marché

Analyse de marché