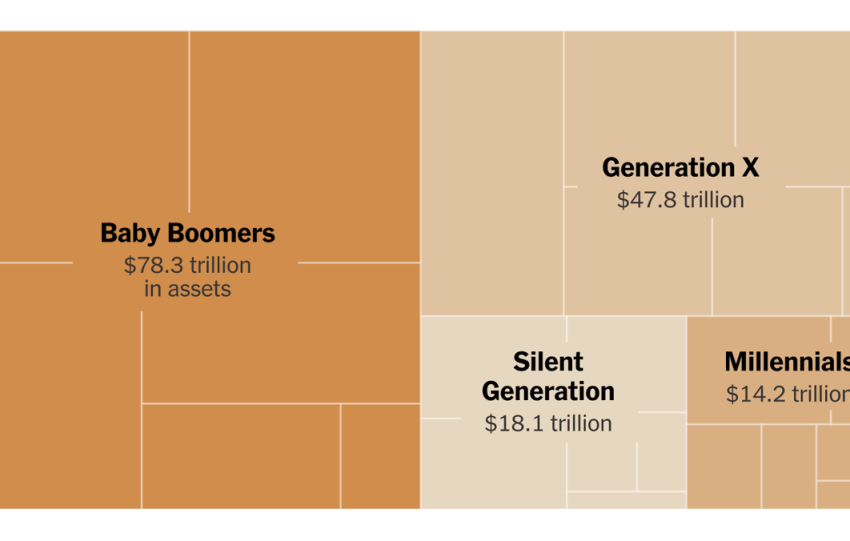

Jusqu'en janvier 2026, les données de la Réserve Fédérale montrent une accélération alarmante du fossé de richesse : les Baby Boomers possèdent 85,4 trillions de dollars, contre 18 trillions pour les Millénials. Ce déséquilibre, amplifié par le transfert estimé de 84 à 124 trillions de dollars d'ici 2048 (Cerulli Associates), représente une discontinuité structurelle des…

Analyse de marché

Analyse de marché