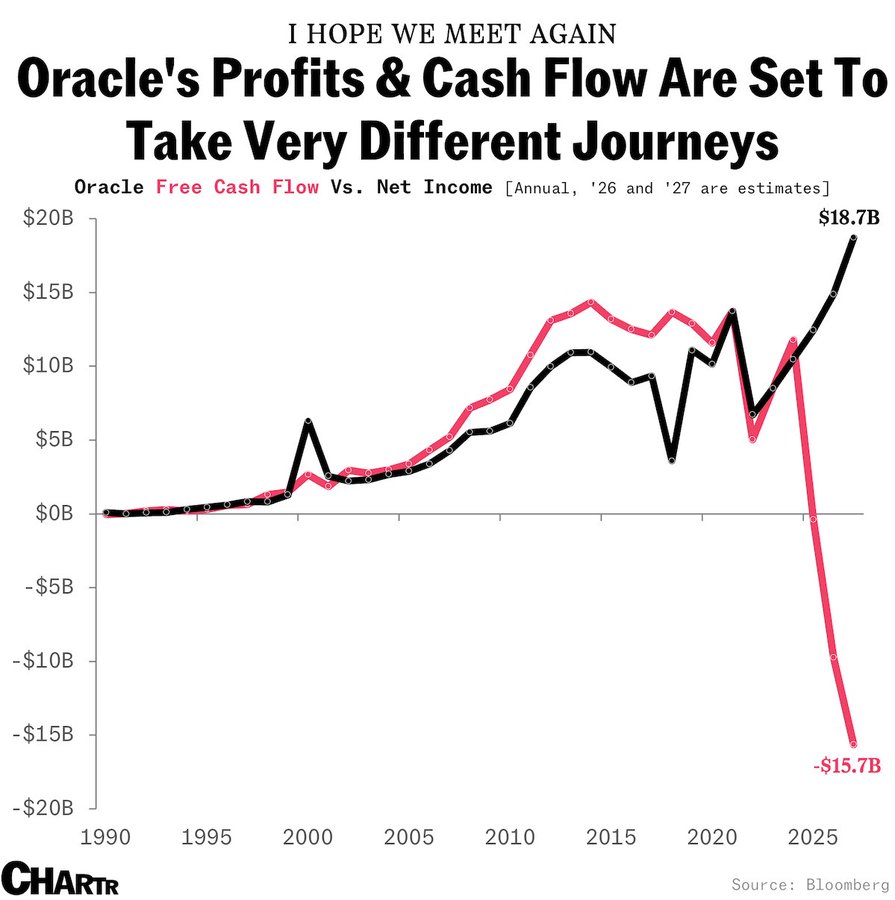

Oracle (ORCL) présente un cas d’investissement asymétrique lié à un « Strategic Cash Burn » massif, caractérisé par un écart de 10 milliards de dollars entre les (i) bénéfices comptables et le (ii) Free Cash Flow (FCF) négatif annualisé, dû à des investissements en infrastructure IA (Mega-CapEx).

Notre analyse attribue un score de conviction de 7.2/10, anticipant une inflexion du FCF entre 2027 et 2028, avec un potentiel de rendement/risque favorable de 1:3.5.

Le Cash Burn résulte d’un CapEx d’infrastructure de 92% du revenu au T2 FY2026, contre 15% historiquement, marquant une phase de transition capitalistique intense (60% GPU NVIDIA).

Ce cycle rappelle celui d’Amazon AWS (2006-2009). Les projections DCF montrent un FCF négatif jusqu’en 2027 ($2B projeté) avant une accélération, où le ROIC projeté atteint 12-15% en 2028, dépassant le WACC anticipé (7.0%).

L’évaluation stratégique intègre un carnet de commandes IA de 523 milliards de dollars, soutenu par l’exclusivité OpenAI et l’architecture multi-cloud OCI, compensant les faiblesses comme la dette nette élevée et la dépendance critique à NVIDIA.

Malgré une intensité CapEx supérieure à celle d’AWS ou Azure, Oracle mise sur l’intégration native de la base de données et de l’IA pour un avantage compétitif. La gestion du risque est primordiale, nécessitant une stratégie de couverture (hedging) pour atténuer les risques de monétisation retardée et de coût du capital. Les recommandations institutionnelles suggèrent une allocation faible pour les investisseurs axés sur la croissance, avec un […] à 125 $ et une surveillance trimestrielle des métriques clés : conversion du carnet de commandes et trajectoire du FCF.

En conclusion, Oracle se situe dans une phase de « Compressed ROIC » sectorielle, où les investissements massifs masquent la création de valeur future. La thèse repose sur la réussite de la monétisation des engagements IA à partir de 2027, justifiant une exposition mesurée mais positionnée pour un asymétrique significatif si le cycle d’investissement porte ses fruits comme anticipé.

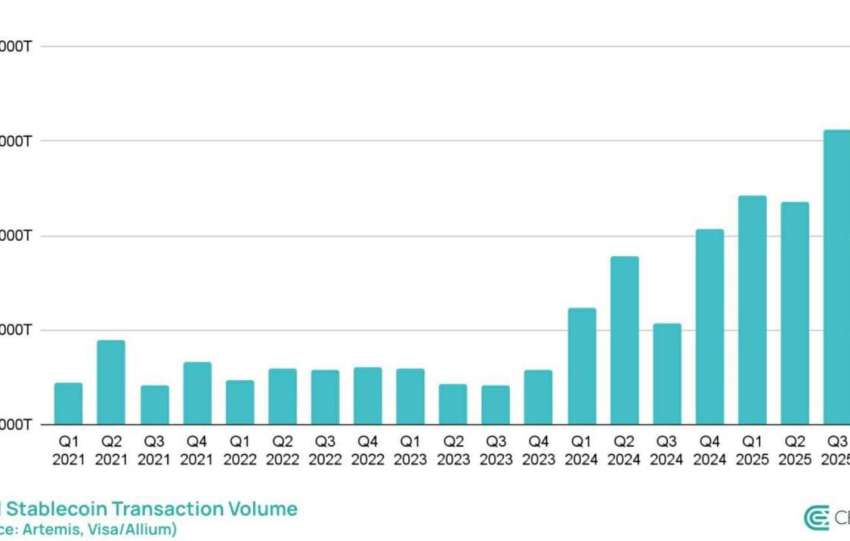

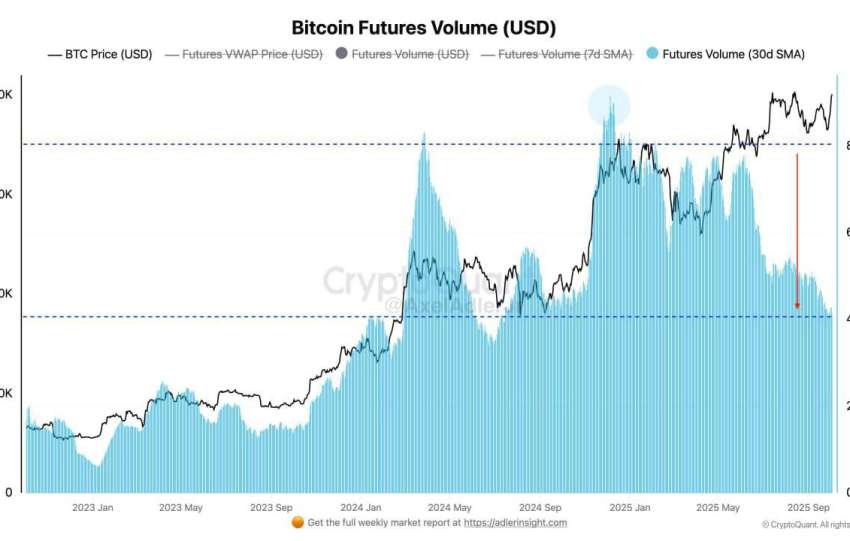

Analyse de marché

Analyse de marché