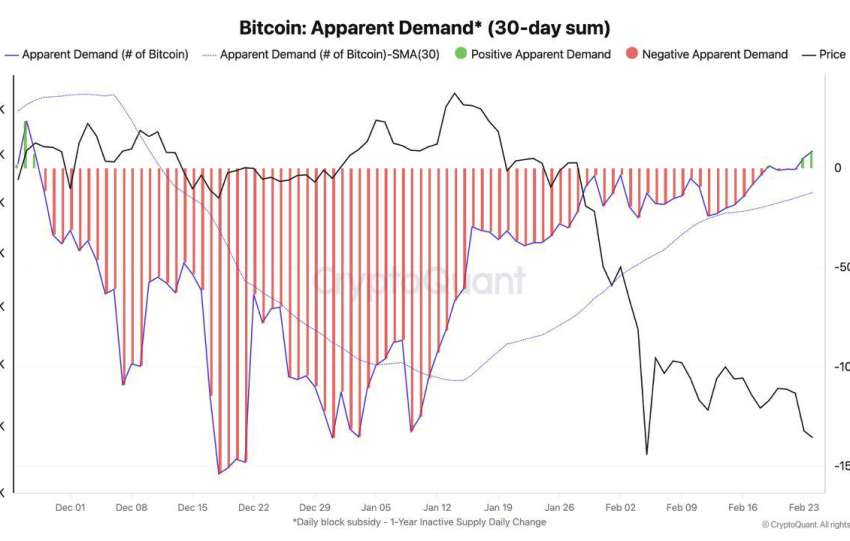

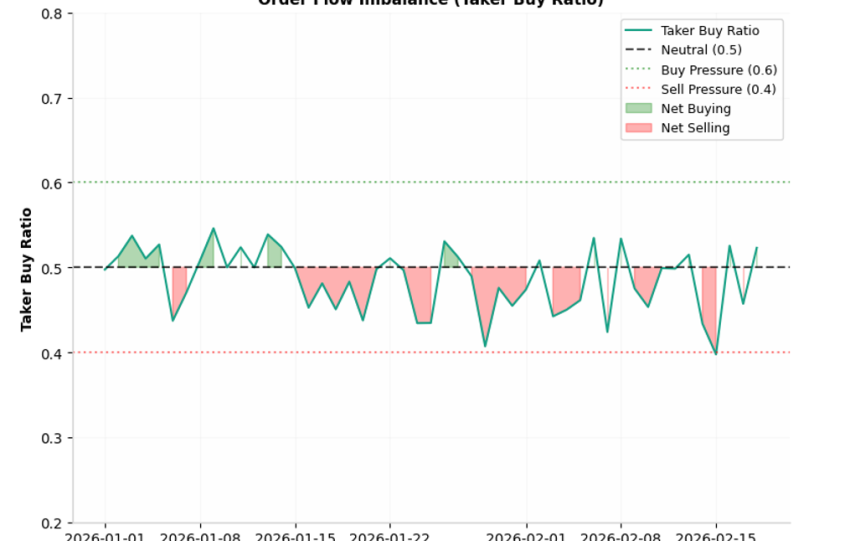

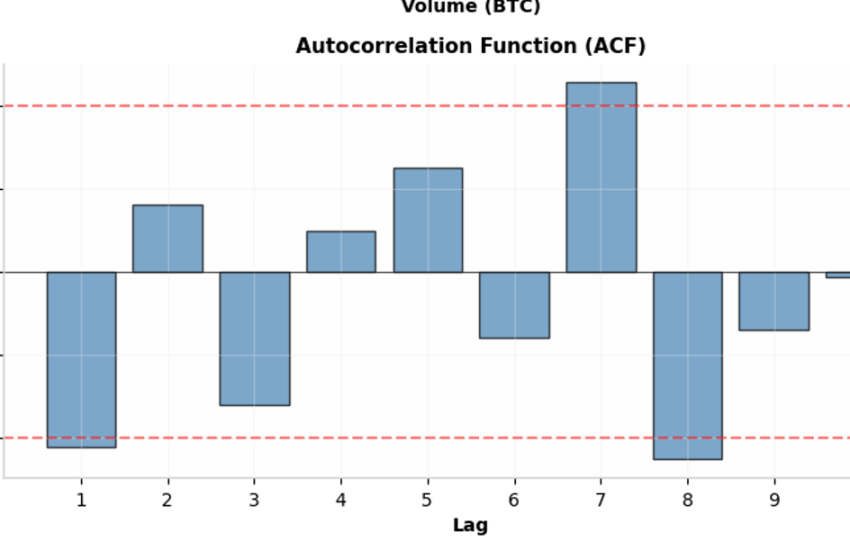

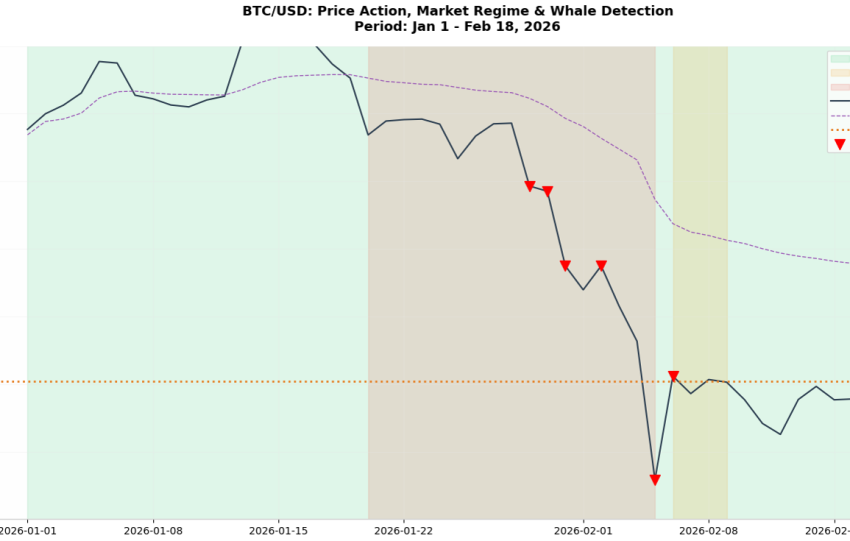

Le Bitcoin évolue actuellement dans une structure de compression de volatilité (Squeeze) centrée sur le niveau de support microstructurel des 67 144 USD. Notre moteur de calcul intégré identifie une anomalie de liquidité : un déséquilibre flagrant entre l'absorption institutionnelle (Spot ETF) et la capitulation du levier retail (Perpetuals). La tendance est dictée par la…