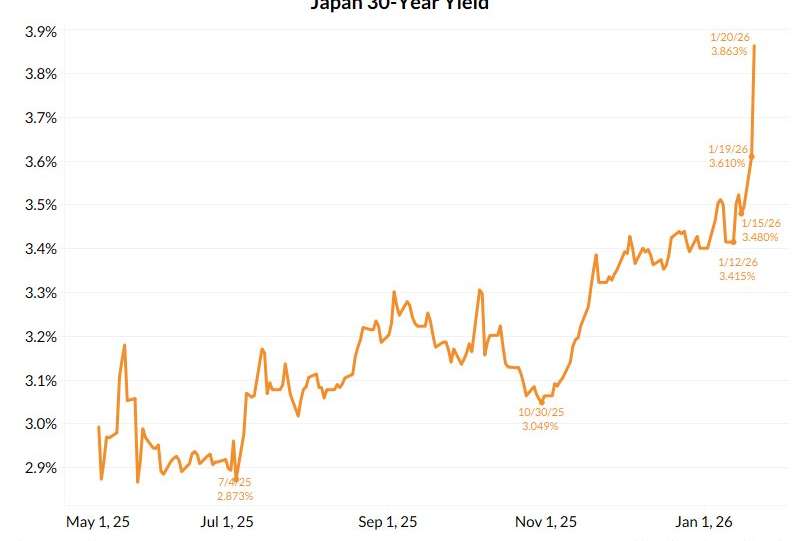

L'envolée spectaculaire de l'or et de l'argent, atteignant respectivement plus de 5 000 dollars et 101 dollars, signale de graves problèmes mondiaux. La hausse de l'argent est alimentée par une forte demande industrielle (électronique, solaire) rejointe par les investisseurs. Cependant, l'ascension de l'or pointe vers une crise mondiale croissante de la dette. Ce qui distingue…

Analyse de marché

Analyse de marché