I. SYNTHÈSE EXÉCUTIVE : LE PASSAGE DU RUBICON OBLIGATAIRE JAPONAIS

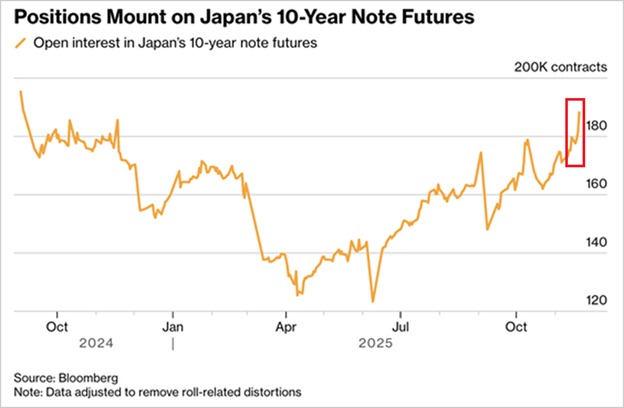

L'information sur la crise du marché des obligations gouvernementales japonaises (JGB) n'est pas une simple volatilité des taux : elle signale le point d'inflexion structurel d'une décennie de répression financière. L'atteinte d'un rendement du JGB à 10 ans de 1,81 %, un pic jamais vu…

Analyse de marché

Analyse de marché