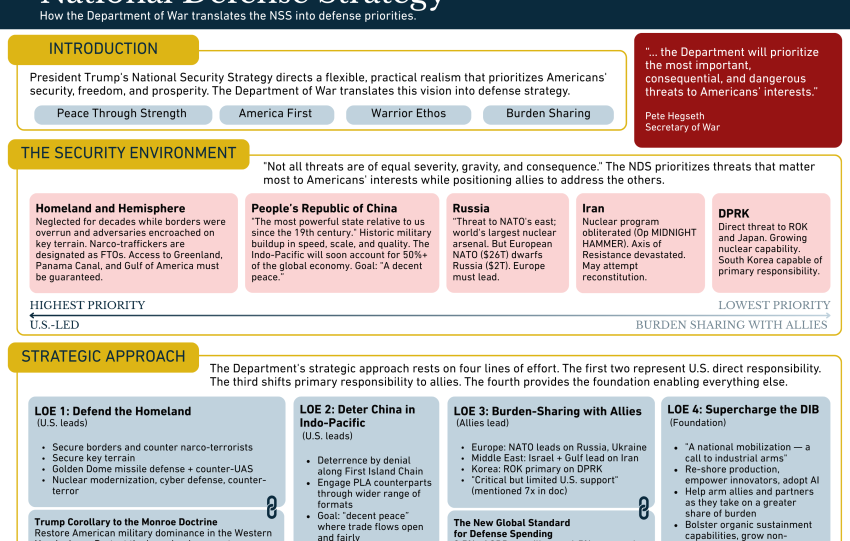

La Stratégie de Défense Nationale (NDS) du 23 janvier 2026 introduit une rupture dans la modélisation des risques souverains américains. L'administration US, adoptant le "Réalisme Flexible", opère un transfert massif de risque du Trésor américain vers ses alliés. Cette réévaluation se décline en trois vecteurs principaux, analysés via la gestion d'actifs (Aladdin) : l'Impératif Budgétaire…

Analyse de marché

Analyse de marché