Nous cartographions chaque clause contraignante des actes de l'UE sur l'IA (texte final, 1er août 2025), du décret américain EO 14110 (30 octobre 2023) et de 17 cadres réglementaires périphériques (Royaume-Uni, Chine, Singapour, Japon, Émirats arabes unis).

Les agents d'achat autonomes sont intégrés dans le niveau 2 des systèmes « à haut risque »…

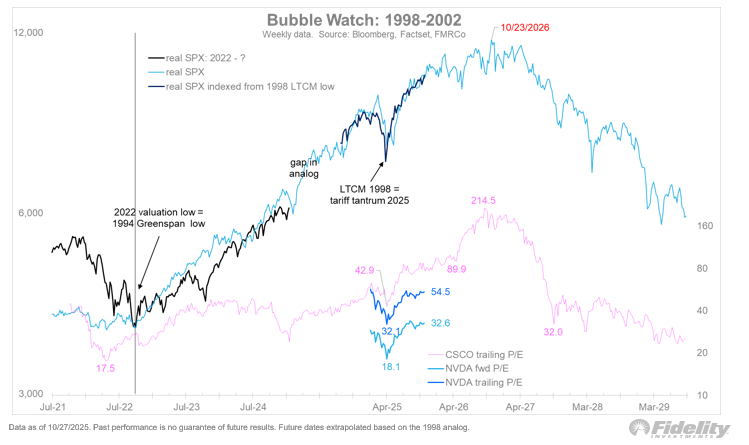

Analyse de marché

Analyse de marché