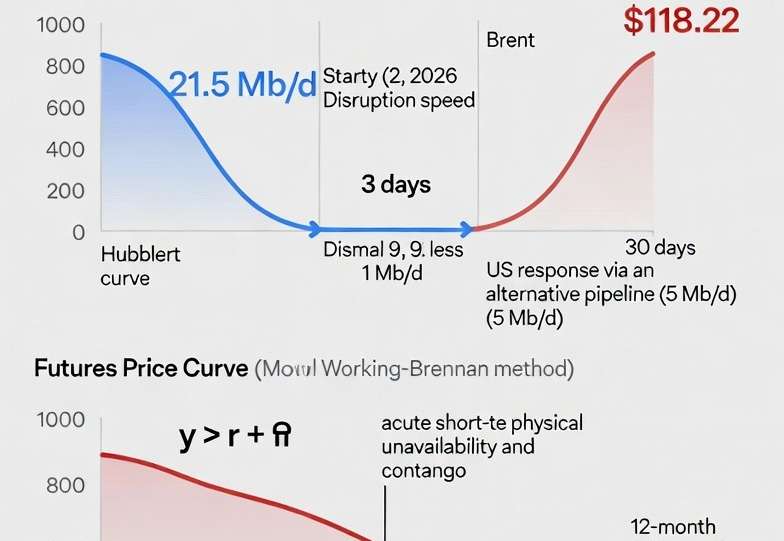

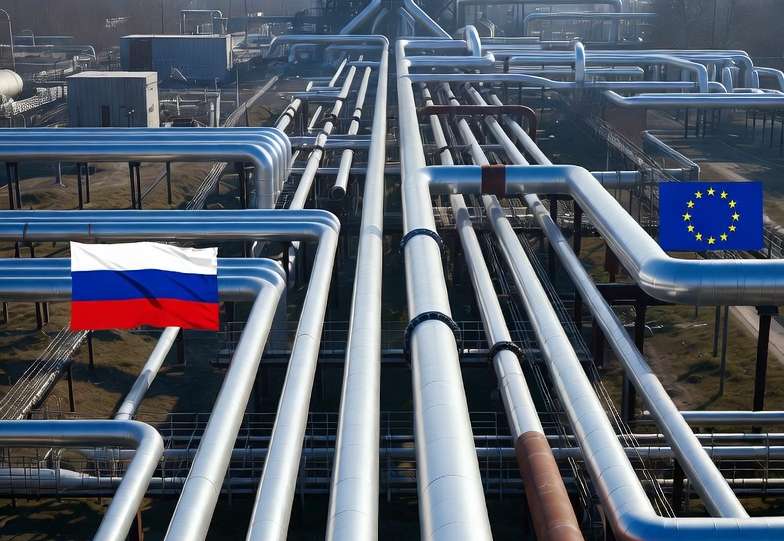

Europe has hit a mathematical wall: the blockage of the Strait of Hormuz has removed 5 to 7 million barrels per day (b/d) from the market. Replacement by American Liquefied Natural Gas (LNG) cannot cover this deficit due to the physical limits of regasification capacities. Under these conditions, the return of Russian oil and gas…

Analyse de marché

Analyse de marché