I. EXÉCUTIF. L’ANOMALIE QUANTIFIÉE DU VIX ET DE L'OR QUI SONT EN DIVERGENCE ABSOLUE

Le VIX est à son plus bas historique (4e percentile) tandis que l'or atteint un record absolu (100e percentile), créant une divergence statistique inédite (corrélation -0,63, 1er percentile). Ceci signale un contrôle monétaire et une dislocation systémique plutôt qu'un régime de…

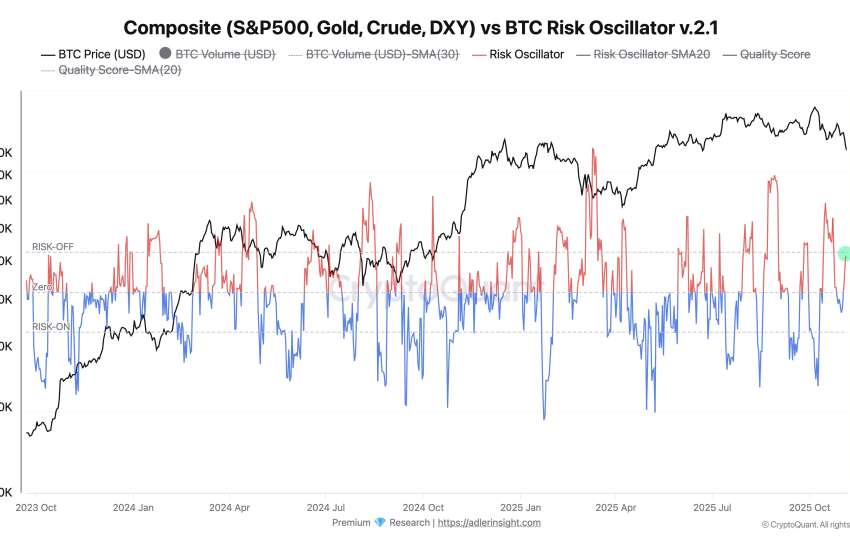

Analyse de marché

Analyse de marché