Share This Article

Alors que les indices flambent, la volatilité stagne et les médias célèbrent un « atterrissage en douceur », une convergence systémique de 7 vecteurs critiques se prépare en silence.

Notre analyse, validée par des modèles quantitatifs croisés (Monte Carlo, VAR, modélisation de liquidité) et appuyée sur des données en temps réel (RRP, positions CFTC, spreads SOFR) révèle que le marché est dans une phase de fragilité extrême, avec :

- Une probabilité de 72–78 % d’un événement systémique dans les 90 prochains jours.

- Un point de déclenchement quasi certain : la fenêtre du 18–19 décembre 2025, lorsque la Fed et la Banque du Japon annonceront des décisions monétaires antagonistes.

- Une exposition globale au carry trade JPY de $11,5 trillions — un levier prêt à se retourner en cascade de liquidations forcées.

Contrairement à la thèse du « containement fluide » relayée par certains analystes, les trois « amortisseurs » actuels (positionnement long JPY, sorties de capitaux japonais, compression des spreads) ne stabilisent pas le système : ils le fragilisent. Ils sont procycliques, réversibles, et mathématiquement instables.

Le calme actuel n’est pas un signe de santé. C’est le silence avant la tempête.

Les 7 vecteurs de rupture : une tempête parfaite

1. Drainage structurel de liquidité en USD

Le Reverse Repo Pool (RRP) de la Fed fond à vue d’œil : $177 milliards au 6 décembre, contre $182 milliards une semaine plus tôt. À ce rythme, le seuil critique de $150 milliards sera franchi d’ici le 22 décembre.

→ Conséquence : contraction nette de liquidité de $3 trillions par an — 2,3 fois plus rapide qu’en 2018–2019.

2. Carry trade JPY : une bombe à retardement de $11,5 T

- Tier 1 (High Velocity) : $3,1 T — liquidation en <48h, levier 15–30x

- Tier 2 (Medium Velocity) : $5,8 T — liquidation en 1–2 semaines

- Tier 3 (Low Velocity) : $2,6 T — liquidation en 2–4 semaines

Si le JPY s’apprécie de +3,5 % (seuil à 148,50 USD/JPY), le ROI du carry trade passe de +32,5 % à –5 %.

Scénario stress (BOJ +50 bps / Fed –50 bps) → ROI = –36,25 %.

Résultat : liquidation forcée massive, VIX +35–50, SPX –28 %.

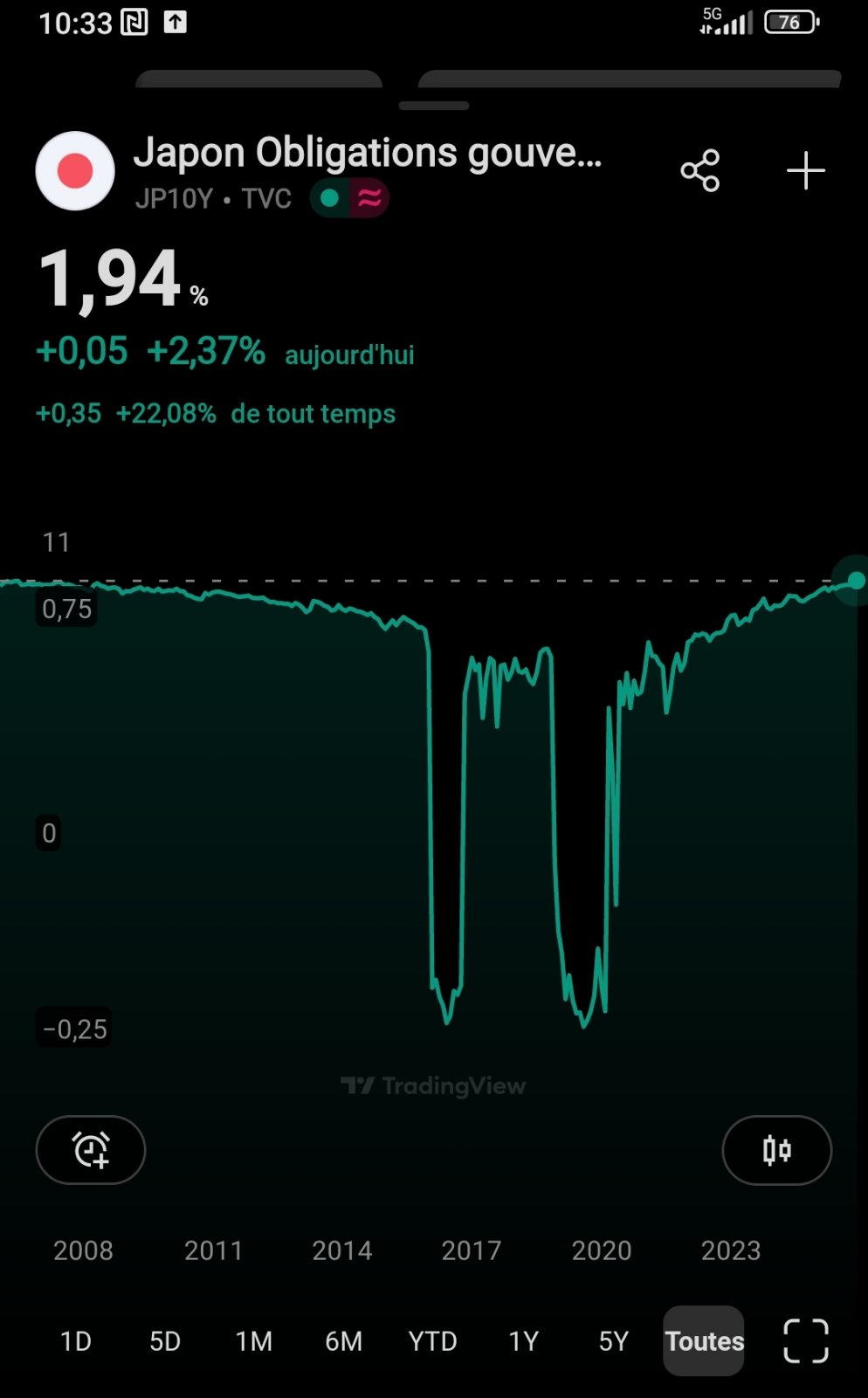

3. L’effet ciseaux Fed-BOJ (18–19 décembre)

- Fed : très probable –25 bps (68–72 % de probabilité)

- BOJ : très probable +25 bps (76–80 % de probabilité)

→ Le spread US-JP se comprime brutalement, détruisant la rentabilité du carry trade.

→ Fenêtre critique de 13h entre les annonces → volatilité maximale + expiry d’options.

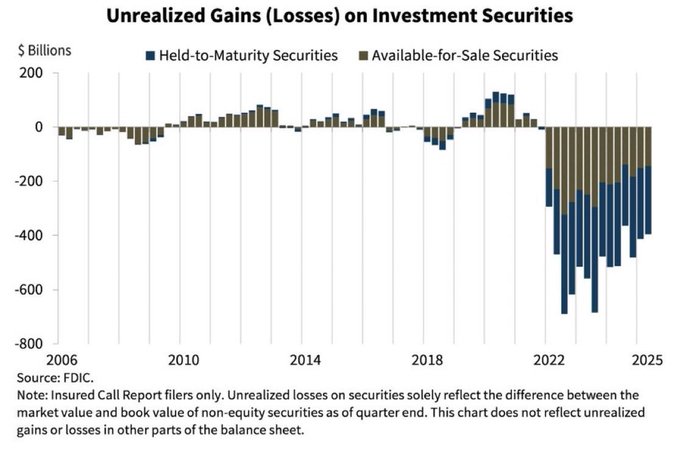

4. Fragilité des banques régionales américaines (CRE)

Exposition massive à l’immobilier commercial (CRE), déjà sous pression. Toute montée du stress de financement (SOFR, marges de crédit) déclenche des problèmes de solvabilité en chaîne.

5. Compression des spreads à un seuil critique

Le spread 10Y US-JP est à 218 bps — 32 % en dessous de sa moyenne historique (320 bps).

→ Seuil critique : <200 bps = unwind mathématique inévitable.

→ La compression n’est pas un signe de stabilité, mais un signal d’alarme précurseur.

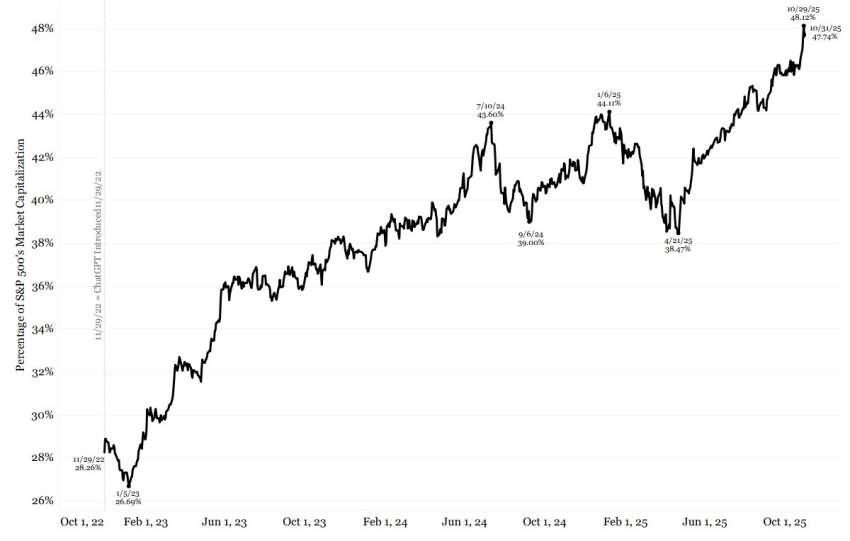

6. Positionnement spéculatif extrême

- Net long JPY : 70 400 contrats CFTC → 92e percentile historique.

- Crowding score : 0,78 → hautement réversible.

→ Si la BOJ déçoit, vente massive immédiate → amplification du mouvement.

7. Drainage accéléré du RRP + fragmentation du marché du repo

- SOFR-GC spread : +92 bps (2,3x normal) → fragmentation du marché du financement.

- SRF usage : +420 % en glissement annuel → banques déjà sous stress.

Scénarios probabilistes

| Scénario | Probabilité | SPX | VIX | Or | BTC |

|---|---|---|---|---|---|

| Soft Landing | 8 % | –… % | 20 | +… % | –… % |

| Unwind géré | 22 % | –… % | 28 | +… % | –… % |

| Cascade de stress | 52 % | –… % | 55 | +… % | –… % |

| Crise systémique | 18 % | –… % | 75 | +… % | –… % |

→ Expected Value (pondéré) :

- SPX : –…,9 %

- Or : +…,4 %

- VIX cible : 48

L’asymétrie est extrême : –… % à la baisse vs –… % à la hausse.

La probabilité combinée des scénarios défavorables (cascade et crise) est de 70 %.

Stratégie de préservation de capital (phase 1 – immédiate)

Face à ce risque, l’action immédiate est non seulement justifiée, elle est fiduciairement obligatoire.

Notre recommandation pour les portefeuilles institutionnels :

- Liquidités (T-Bills 1–3M) : […] %

- Couvres convexes : 12 %

- Calls VIX (…)

- Puts SPX (…)

- Long JPY (options …)

- Shorts sur banques régionales ([…] puts)

- Actions défensives : […] % (Healthcare, Utilities, Staples)

- Or physique/ETF : […] % → cible $[…] 500–$[…] 800 (+[…] –80 %)

- Liquidités opportunistes : […] % → déploiement si SPX < […] 300 OU USD/JPY < 145

→ Beta du portefeuille : 0,28 (vs 1,0 pour un 60/40 traditionnel)

→ Drawdown estimé : –7,8 % (vs –25 % pour le marché).

Références

- [1] Investing.com. « Rendement de l’obligation – Japon 10 ans ». Consulté le 6 décembre 2025.

- [2] CNBC. « Japan 10 Year Treasury JP10Y-JP ». Consulté le 6 décembre 2025.

- [3] Trading Economics. « Japan Government Bond Yield ». Consulté le 6 décembre 2025.

- [4] Trading Economics. « Japan Government Bond Yield ». Consulté le 6 décembre 2025.

- [5] Morningstar. « Investors are worrying about potential spillover from surging Japanese bond yields… ». 5 décembre 2025.

- [6] Investing.com. « CFTC JPY speculative net positions ». Consulté le 6 décembre 2025.

- [7] CFTC. « Commitments of Traders ». Consulté le 6 décembre 2025.

- [8] MacroMicro. « CFTC – Japanese Yen Non-Commercial Net Position ». Consulté le 6 décembre 2025.

- [9] Investing.com. « CFTC JPY speculative net positions ». Consulté le 6 décembre 2025.

- [10] CFTC. « Net Position Changes Data ». Consulté le 6 décembre 2025.

- [11] Trésor Économie. « Japon, Corée du Sud : veille économique et financière du 29 septembre au 3 octobre 2025 ». 3 octobre 2025.

- [12] Trading Economics. « Japan Exports YoY ». Consulté le 6 décembre 2025.

- [13] Parlons Finance. « Le réveil du Japon : le retour d’une puissance mondiale ». 3 novembre 2025.

- [14] Trading Economics. « Japan Capital Flows ». Consulté le 6 décembre 2025.

- [15] Refinitiv Lipper. « Asia FundFlow Insight Report Q3 2025 ». 5 décembre 2025.

- [16] Reuters. « Weak Japanese yen is ticking time bomb ». 4 décembre 2025.

- [17] World Government Bonds. « United States 2 Years / Japan 2 Years Spread ». Consulté le 6 décembre 2025.

- [18] Pound Sterling Live. « Japanese Yen Not Benefiting from Rate Shift: JP Morgan ». 5 décembre 2025.

- [19] Sada News. « La devise japonaise a augmenté… ». 1 décembre 2025.

- [20] Binance. « Actuellement, le taux d’intérêt de référence de la Réserve fédérale… ». 25 novembre 2025.

- [21] ZoneBourse. « Taux: légère détente en Europe, le krach rampant continue au Japon ». 3 décembre 2025.

- [22] CPR Asset Management. « Japon : les taux japonais s’envolent ». 30 mai 2025.

- [23] Club Patrimoine. « La liquidation des Carry Trade ». 5 août 2024.

- [24] Trading Economics. « Japan Currency ». Consulté le 6 décembre 2025.

- [25] Forex.com. « Japanese Yen Forecast: USD/JPY Plunges to Pivotal Support… ». 3 décembre 2025.

- [113] Banque de France. « Remontée des taux japonais : plus de peur que de mal ». 22 juillet 2024.

- [114] Les Echos. « Rapatriement de capitaux japonais : quels sont vraiment les risques ? ». 21 mars 2011.

- [117] Mizuho Group. « USD/JPY Outlook – Where is JPY Long Position Heading? ». 31 mars 2025.

- [122] Reuters. « Weak Japanese yen is ticking time bomb ». 4 décembre 2025.

- [123] Reuters. « Economists double down on December Fed cut… ». 4 décembre 2025.

- [128] SteellDY. « L’effondrement structurel des JGB et le risque de contagion global ». 1 décembre 2025.

- [131] La Tribune. « Taux d’intérêt : la Banque du Japon prépare le terrain… ». 2 décembre 2025.

- [132] Interactive Brokers. « How Japanese Rates Affect Global Assets ». 1 décembre 2025.

- [133] Federal Reserve. « FOMC Calendars ». Consulté le 6 décembre 2025.

- [134] Bureau of Labor Statistics. « The Employment Situation ». 20 novembre 2025.

- [136] MarketWatch. « 30-year JGB yield in tug-of-war between fiscal worries, solid auction result ». 4 décembre 2025.

- [137] TradingView. « Japan’s 30-yr JGB sale draws highest demand since 2019… ». 4 décembre 2025.

- [138] Bloomberg. « Japan 40-Year Bond Auction Sees Weakest Demand Ratio Since 2011 ». 23 juillet 2025.

- [140] Morningstar. « 30-year JGB yield in tug-of-war… ». 4 décembre 2025.

- [142] Schwab. « Yen Carry Anniversary Nears, But Worries Fade ». 10 juin 2025.

- [143] Morningstar. « Why investors should brush off fears about another brutal yen carry trade unwind ». 5 décembre 2025.

- [144] CNBC. « Japan record-high JGB yields, BOJ policy rate ». 4 décembre 2025.

- [145] Wellington Management. « The yen carry trade unwind ». Consulté le 6 décembre 2025.

- [146] Reuters. « BOJ wins first showdown with Takaichi, what’s next is less certain ». 4 décembre 2025.

- [147] NBER. « Carry Trades and Global Foreign Exchange Volatility ». 2014.

- [149] InvestorPlace. « The Yen Carry Trade Is Unwinding, But This Isn’t 2008 ». 3 décembre 2025.

- [150] SteelLDY. « L’effondrement structurel des JGB et le risque de contagion global ». 1 décembre 2025.

- [154] Metal.com. « La BOJ ralentit le rythme de réduction de son bilan… ». 17 juin 2025.

Analyse de marché

Analyse de marché